株式会社GA technologiesは、2013年3月に株式会社GAとして東京都渋谷区に設立されました。

テクノロジー をフルに活用した業務運営が特徴であり、2018年のIPO以降は、不動産業に特化したSaaSの開発・提供も本格化し、システム会社としての側面を強めつつあります。

なお、当メディアFRONT LINE は、BtoB SaaSに特化したSaaSを運営する企業を中心に紹介しているため、GA technologiesが運営する事業の中でも、BtoB SaaSに特化した部分を中心に各KPIを紹介します。

GAテクノロジーズは、最近注目の不動産テック領域の企業ですが、中心的な事業は賃貸・仲介・投資用不動産などいわゆる一般的な不動産事業です。このように単なるシステム会社ではないため、その部分を認識して記事を読んで頂くとより面白いかと思います。

コンテンツ目次

GA technologiesの会社情報

はじめにGA technologiesの会社概要を紹介します。

市場は東証マザーズで、決算月は毎年10月、2018年7月にIPOを実施しました。

GA technologiesの会社概要

| 会社名 | 株式会社GA technologies(GAテクノロジーズ) |

| 設立日 | 2013年3月12日 |

| 上場日 | 2018年7月25日 |

| 市場 | マザーズ |

| 証券コード | 3491 |

| 業種 | 不動産業 |

| 決算期 | 10月 |

| ホームページアドレス | https://www.ga-tech.co.jp/ |

| 発行済株式総数 | 34,437,255(株) |

| 普通株式数 | 34,437,255(株) |

| 資本金 | 1,182(百万円) (2020/10現在) 日本基準 |

| 1単元の株式数 | 100(株) |

| 従業員数 | 571 人 |

| 平均年齢 | 30.5 歳 |

| 平均年収 | 6,827(千円) |

GA technologiesの業績情報

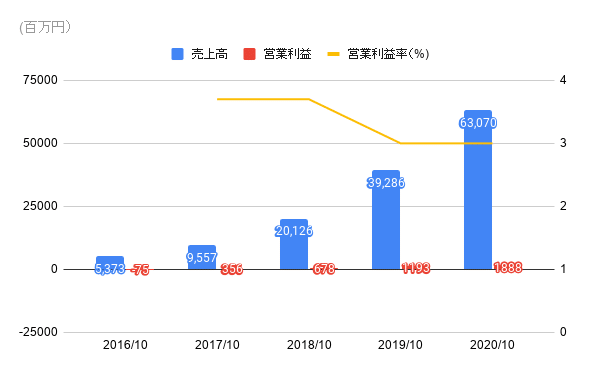

以下は、GA technologiesの売上高と営業利益の推移を表したグラフです。

GA technologiesは、2020年10月期、過去最高の売上及び営業利益を達成しました。

一方、売上・利益とも右肩上がりに推移していますが、営業利益率は3%程であり、

決して高い利益率であるとはいえません。

実は、この利益率の背景にはGA technologiesのビジネスの秘密が隠されているのです!

後述しますが、GA technologiesの販管費は決して高くはありません。

では、なぜこんなに利益率が低いのでしょうか??

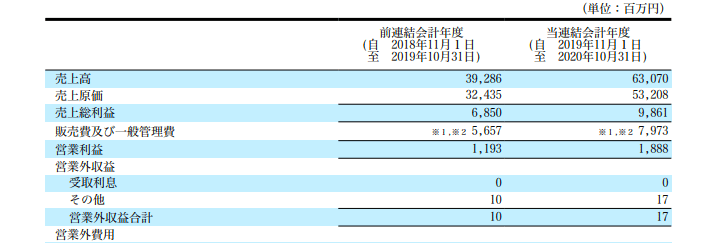

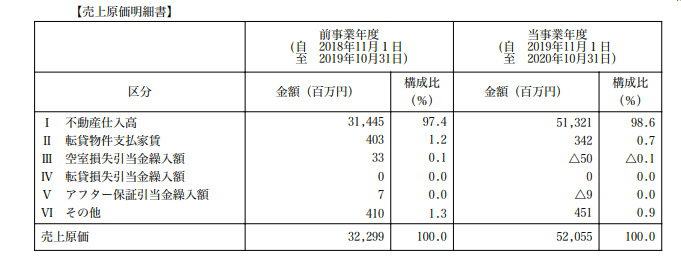

そのヒミツを解き明かすため、以下の表を見てみましょう!!

売上原価の比率がなんと約9割です。

しかも原価のほぼ全ては「不動産仕入高」として計上されているので主に投資用不動産の数値です。

つまり、業績面から見たGA technologiesは、システム屋さんではなく不動産屋さんであるといえます。

以下は、GA technologiesの基本的な業績推移及び従業員数の変動を示した表です。

なお、GA technologiesは、2019年10月期から連結の指標が作成されています。

| 期 (百万円) | 2016/10 | 2017/10 | 2018/10 | 2019/10 | 2020/10 |

| 売上高 | 5,373 | 9,557 | 20,126 | 39,286 | 63,070 |

| 営業利益 | △75 | 356 | 678 | 1,193 | 1,888 |

| 経常利益 | △102 | 336 | 641 | 1,019 | 1,654 |

| 当期純利益 | △133 | 258 | 399 | 510 | 903 |

| 従業員数 | – | 109 人 | 276 人 | 347人 | 571人 |

GA technologiesのサービスの進化

以下の年表は、GA technologiesのサービスの歴史をフェーズごとに分割した表です。

創業が2013年ですので、創業からわずか5年でIPOを達成しています。

SaaS企業の成長スピードは一般的に早い傾向があり、上場も非常に短期間で達成していますが、

5年で上場を達成できる企業は珍しい部類です。

また、SaaS領域に本格的に乗り出したのはIPO後からであるため「不動産×テクノロジー」の事業がどハマりし、

スピード上場に至ったことが推測できます。

| フェーズ1 -テクノロジーを駆使した不動産業- | |

| 2016年7月 | 横浜国立大学とAI(人工知能)の共同研究を開始 首都大学東京とAI(人工知能)の共同研究を開始 |

| 2016年8月 | 中古不動産流通プラットフォーム「RENOSY(リノシー)」をリリース |

| フェーズ2 -IPOと合併、SaaS企業への一歩を踏み出す- | |

| 2018年7月 | 東京証券取引所マザーズに株式を上場 |

| 2018年9月 | Blockchain Strategy Center立ち上げ Insur Tech Center立ち上げ |

| 2018年11月 | イタンジ株式会社の子会社化 株式会社RENOSY FINANCEの設立 |

| フェーズ3 -不動産テックのリーディングカンパニーへ- | |

| 2019年1月 | 不動産オーナー向けアプリのサービス提供開始 |

| 2019年4月 | オンライン融資申込・審査手続システム「MortgageGateway(モーゲージゲートウェイ)」のサービス提供開始 |

| 2019年5月 | 中古マンション売却サービス「RENOSYSELL(リノシーセル)」のサービス提供開始 |

| 2019年7月 | ブロックチェーンを利用した電子契約サービス「電子契約くん」のサービス提供開始 |

| 2019年9月 | 申込受付システム「申込受付くん」の導入社数がNo.1認定 セルフ内見型お部屋探しサイト「OHEYAGO(オヘヤゴー)」サイトオープン |

| 2019年12月 | 収益物件リノベーションサービス「RENOSYASSET(リノシーアセット)」のサービス提供開始 |

| 2020年4月 | 業者間コミュニケーションオンラインツール「2秒でブッカク!」のサービス提供開始 |

| 2020年6月 | 不動産業者間サイト、現「ITANDIBB(イタンジビービー)」のリニューアル |

GA technologiesの事業内容

GA technologiesのサービス内容

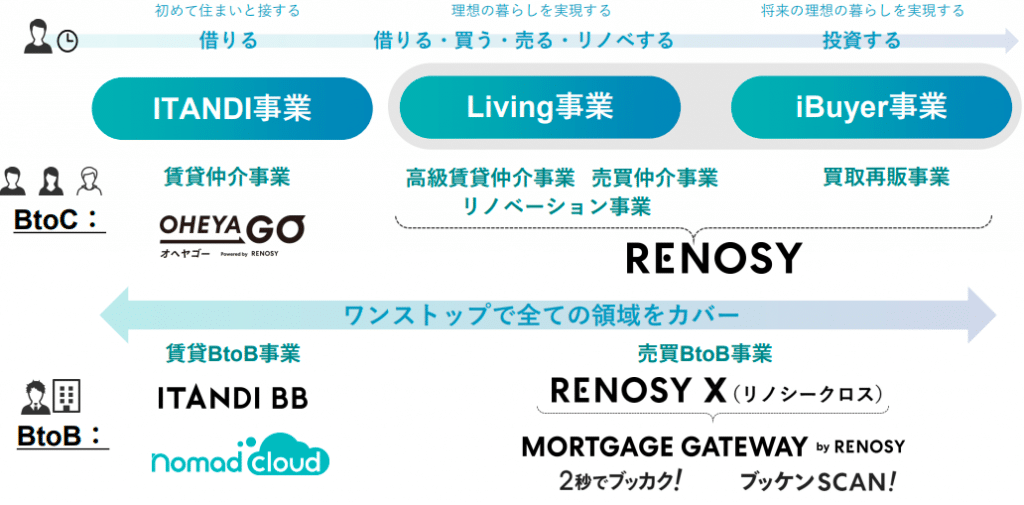

GA technologiesは「「テクノロジー×イノベーションで、人々に感動を。」を経営理念に掲げ、従来型の不動産業にテクノロジーをフル活用した事業「RENOSY(Living事業・iBuyer事業)」と、不動産業を運営する企業に対しバーティカルSaaSを提供する「ITANDI事業」を運営しています。

また、事業の特徴として不動産業務で発生する「賃貸・売却・リノベーション・投資」の全てをカバーしているため、顧客に一気通貫型のサービスを提供できる点と、それぞれの業務から収集したデータ活用によってシナジー効果を発揮できる点が強みとなります。

このビジネスモデルは、業務効率化のために自社開発して自分たちで使っていたサービスを外販してしまおうってモデルですね。このような経緯でSaaS企業に転身する会社は他にもありますが、共通していえることは最初からSaaS企業を目指してはいない場合が多いのではないでしょうか?

では、ここからGA technologiesが主導する3つの事業を説明します。

RENOSY iBuyer事業

初めにご紹介するのは、RENOSY iBuyer事業です。

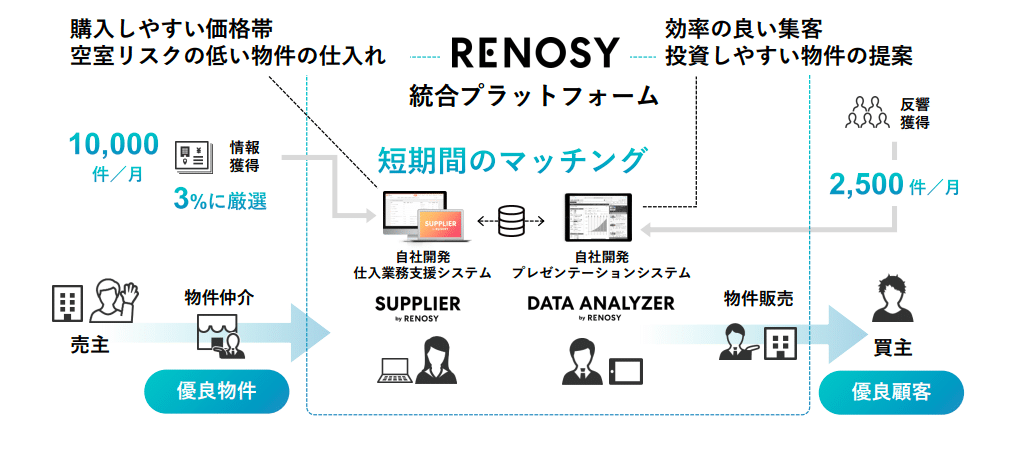

この事業では、テクノロジーを利用し、売主から物件を仕入れ買主に販売する不動産投資業務が行われています。

具体的には、空室の少ない物件や購入しやすい価格帯の物件をリサーチし仕入れ、顧客に提案するためのプラットフォームが運営されています。

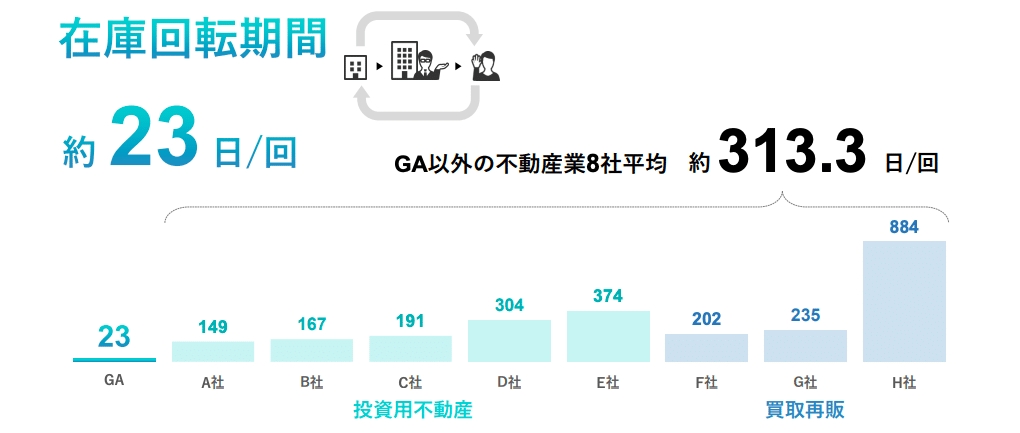

この事業では、自社で開発したシステムを利用することで、物件や顧客のセグメントを自動化することで業務効率を大幅に高めている点が特徴です。また、セグメントの自動化と業務効率化によって、同業他社よりも圧倒的に早い在庫回転を実現しています。

投資用不動産のリスクは、一度仕入れてから新たなオーナーを見つけるまでに不動産を自社で在庫として抱えてしまう点です。

また、前述した通り、不動産の仕入れ原価は非常に高く、経年などによる資産価値の下落はビジネス運営の致命傷となります。

GA technologiesは、自社で開発したテクノロジーの利用を駆使し、他社と比較して圧倒的なスピードでのマッチングを実現しました。

RENOSY Living事業

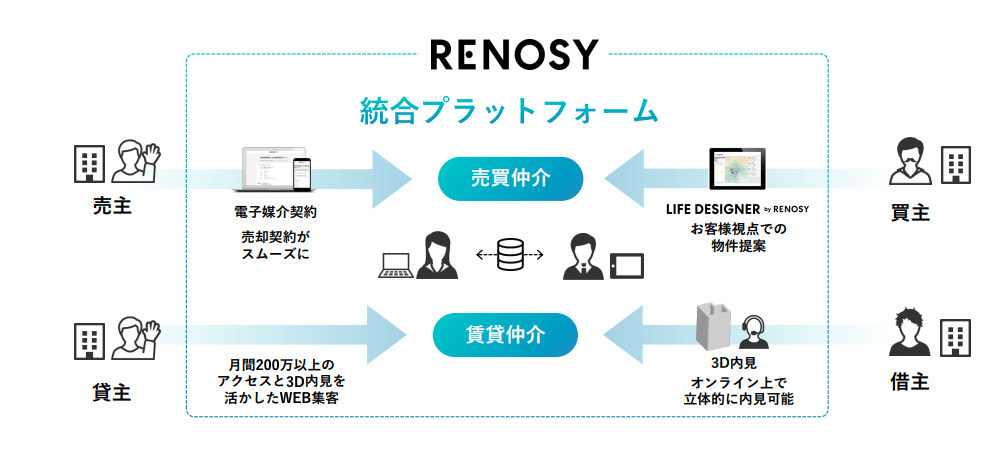

RENOSY Living事業は、不動産の売買仲介・賃貸仲介・リノベーションを一気通貫で行うプラットフォーム運営を行う事業です。

こちらも、iBuyer事業と同様、売主・貸主と買主・借主を繋ぐプラットフォーム運営が行われています。

また、こちらのプラットフォーム運営にも自社開発されたシステムが利用されており、電子契約システムによるスピーディーな契約、実際に物件に行かなくてもリアルな内見を体験できるオンライン上での3D内見を実現するシステムが運用されています。

オンライン内見は、非接触のニーズがあるコロナ禍においてニーズがめちゃめちゃ高そうですね!

また、ニューノーマルはコロナ以降も続くとされているため、引き続き波に乗るでしょう!

また、2021年は、賃貸借管理業法で改正された事項が続々と施行されるため、業界にとって非常に大きな一年となります。今のうちに電子契約に慣れておかないと大変なことになるかもしれません。。。。。

現状、BtoC領域では「RENOSY」として上記の2つの事業が運営されていますが、BtoB領域においても「RENOSY X(クロス)」の運営が今後本格化する見通しです。

ITANDI(イタンジ)事業

さて、いよいよGA technologiesのBtoB SaaS事業である「ITANDI(イタンジ)事業」について説明します。

ここまで説明した2つの事業は「投資用不動産事業ですが自社のシステムを利用しているので在庫回転が超早いです」「不動産売買・仲介ですが、電子契約やオンライン内見が可能です」のように、従来の不動産業務に+αでテクノロジーを利用しているため、他社との差別化を実現しているというビジネスモデルでした。

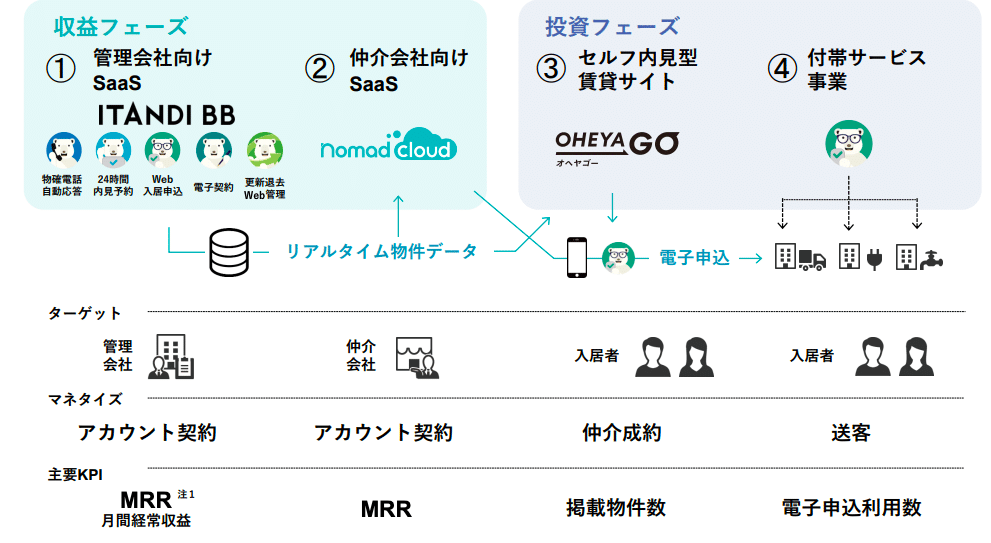

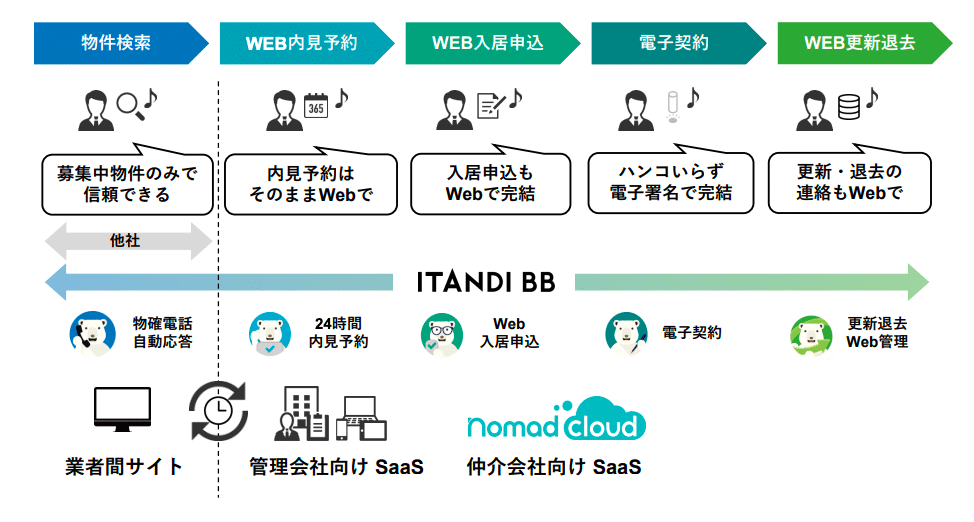

一方、ITANDI事業は、管理会社や仲介会社にSaaSを提供するBtoB SaaS「ITANDI BB」、入居者に対してはBtoC SaaS「nomad cloud」を提供するシステム会社としての事業を運営しています。

また、投資フェーズのサービスとして提供されているのがスマホ1台で入居希望者が内見〜申し込みまでを完結できるセルフ内見型賃貸サイト「OHEYA GO(オヘヤゴー)」、入居者に対してライフライン関連の各業者を紹介する「付帯サービス事業」が運営されています。

なお、FRONT LINEは、BtoB SaaSの企業事例を中心に紹介するメディアですのでこの記事ではITANDI事業を中心に分析していきます。

GA technologiesのターゲット/課金モデル

ターゲット

以下は、GA technologiesのBtoB SaaS事業であるITANDI事業のターゲットです。

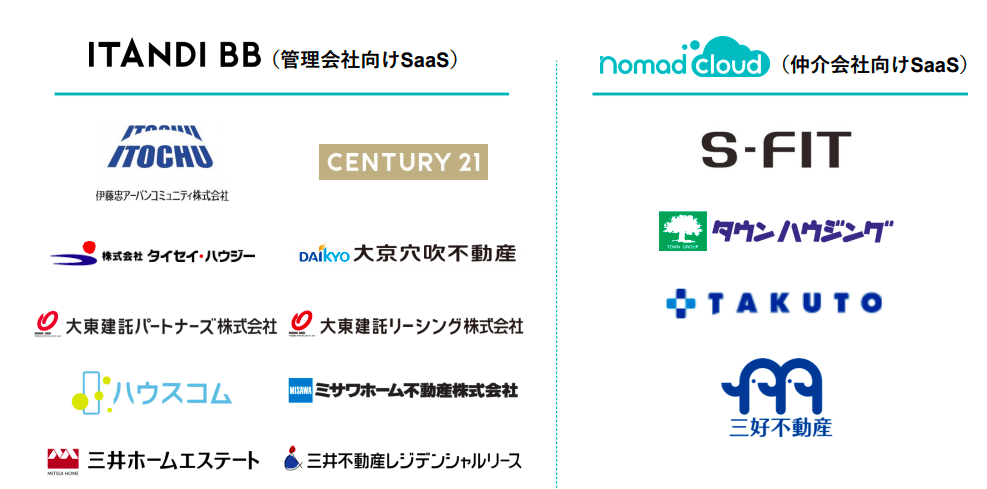

私がこれまで見てきた不動産テック企業のクライアントは、宅建有資格者の個人事業主や中小企業がメインの顧客でしたが、ITANDI事業のBtoBサービスは、大企業にも多く受け入れられています。

特に、管理会社向けのサービス「ITNDI BB」は、今後の戦略を「電子申込・契約で圧倒的シェアNo,1へ向け投資」と掲げていることからも、業界内におけるシェアをある程度持っていることが予想できるでしょう。

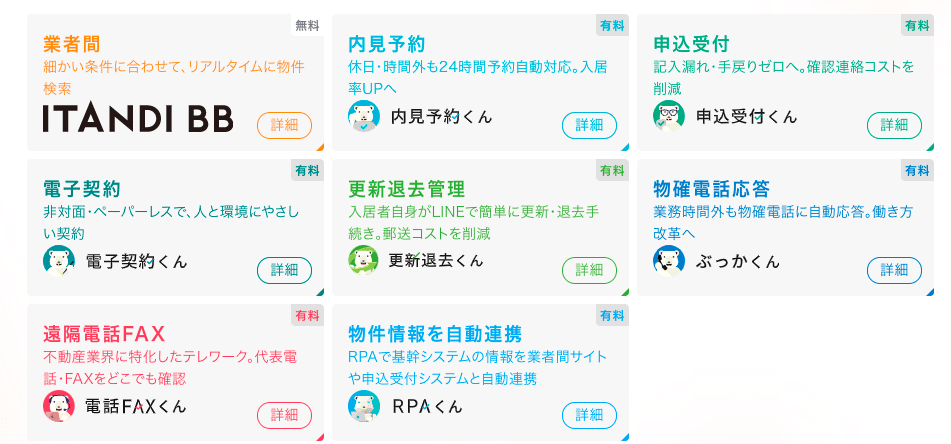

課金モデル

管理会社向けSaaSである「ITANDI BB」は、業者間プラットフォームサービスであり、フリーミアムモデルでの提供が行われています。基本サービスである、リアルタイムで情報が更新される物件の検索、内見・入居申し込みができるツールはなんと無料で提供されています。

不動産テックでこのようにサービスの一部を無料にする「フリーミアム制度」を導入する会社さんを他にも知っていますが、「サービス丸ごと一つ全部無料」など大胆で個人的に大好きです!

一方、内見予約の自動対応、電子契約、更新退去管理を行うオプションは有料であり、1拠点あたり初期費用10万円、管理物件数に応じて月額費用は異なるようです。

このことから「ITANDI BB」の営業戦略はフリーミアム制によって無料サービスの利用者を増やすことでリードを獲得、そこからオプションを提案し営業することで収益化を図る戦略であることがわかります。

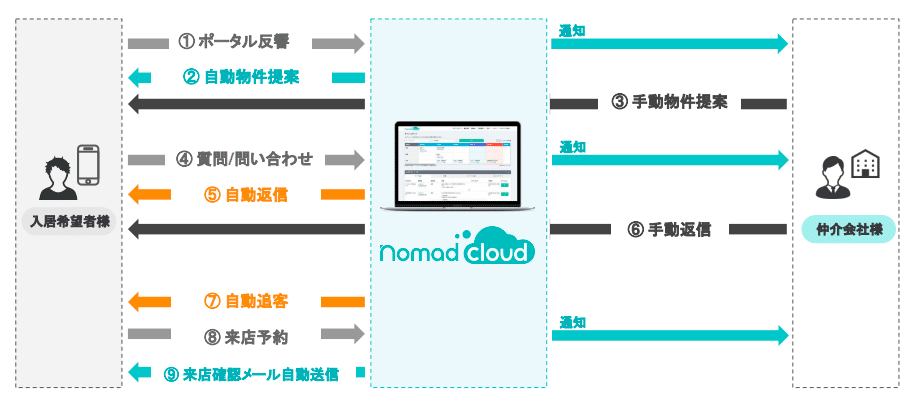

また、仲介会社向けSaaSである「nomad cloud」は、不動産業務に特化し、主に仲介会社と顧客との間で発生するコミュニケーションの自動化や効率化を実現するサービスです。

具体的には、AIチャットやLINEを活用した自動返信機能、タスク管理などのCRM業務に特化したツールとなっています。

こちらは、1拠点あたり初期費用5万円、月額3万円からの運用でサービス利用に応じて料金が変動する従量課金制が採用されています。

さらにGA technologiesの「ITANDI事業」では、投資フェーズの事業としてセルフ内見型お部屋探しサイト「OHEYAGO(オヘヤゴー)」と「付帯サービス事業」が運営されています。

「OHEYAGO」はスマートロックなどの機能を利用することで、入居希望者がスマホ一台で内見から入居手続きまでが可能なBtoC SaaSです。これまで不動産エージェントと物件の選択をし、日時を合わせ内見に行くスタイルを壊し、入居者自身がリサーチ・内見・入居手続きまで進めることができる画期的なシステムであると言えるでしょう。

また、「付帯サービス事業」は、電子入居申込時に電気・ガス・引っ越し業者などの提携業者に送客をするサービスです。このサービスは、提携先の集客支援となることはもちろん、顧客にとっても各手続きを行う手間が省けるため、有用なサービスであるといえるでしょう!

契約はユーザーごととなりますが、そもそもの契約の設計段階から、中堅以上の企業にターゲットを集中させているのではないでしょうか?

GA technologiesの主要KPI

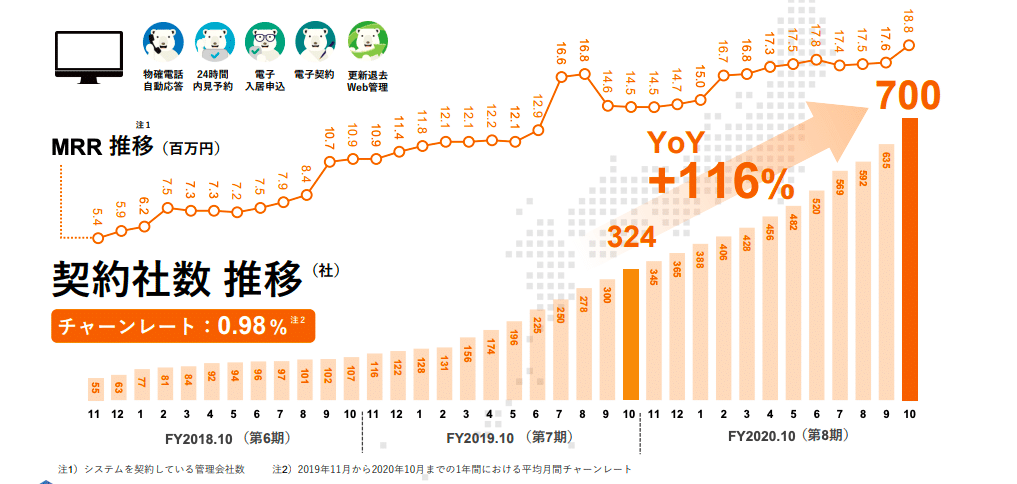

管理会社向けのSaaS KPI

以下は、管理会社向けBtoB SaaS「ITANDI BB」の契約者数、MRR(月額固定収益)、チャーンレートの3つの数値をまとめた図です。契約者数に関してですが、近年は年間2倍から3倍のペースで新規顧客が増加しており、右肩上がりに成長しています。

一方、MRRに関しては、長期的に見ると契約者数に比べ成長が鈍化しており、

契約者数の増加に対して単価が増加していないことがわかります。

しかし!!興味深いのはMRRの伸び悩みが決してネガティブな意味を持つわけではないことです!

「ITADOI BB」の主要な有料オプションの1つに「電子入居申し込みサービス」というメニューがありますが、

後述する付帯サービスへの登録することで「電子入居申し込みサービス」は無料で利用できる仕組みで運用されています。

逆の表現をすると、付帯サービスの利用者が増加した場合、電子入居申込者(有料)の割合が減るため、

単価が下がってしまうのです。

このことからMRRの鈍化は営業やCSにとって決してネガティブな数値ではないことがわかります。

むしろ、「ITANDI BB」は、チャーンレートが1%以下と非常に低く、CSの満足度が非常に高い部門であるといえるでしょう。

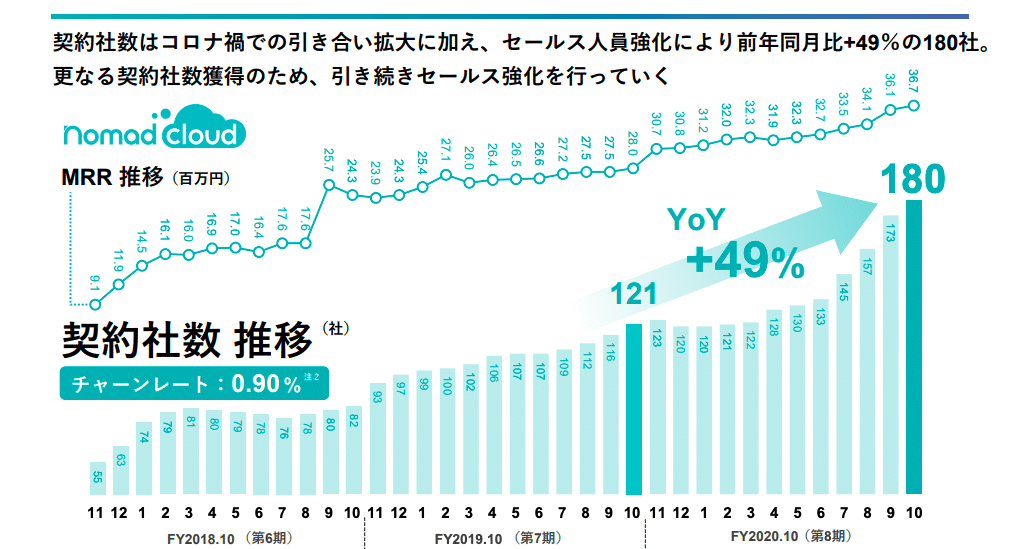

仲介会社向けのSaaS KPI

続いて説明するのは仲介会社向けのSaaS KPIです。

こちらも新規導入顧客数の増加に関しては「ITANDI BB」よりも緩やかですが、おおよそ右肩上がりの指標推移であり、契約社の数は増加を続けています。

また、顧客数の推移とMRRの推移はほぼシンクロしていることから、顧客単価はどのクライアントも概ね変わらないという分析が可能です。

また、チャーンレートは「ITANDI BB」と比較してもさらに非常に低いことから、サービスのクオリテイやCSに顧客が納得しているといえるでしょう。

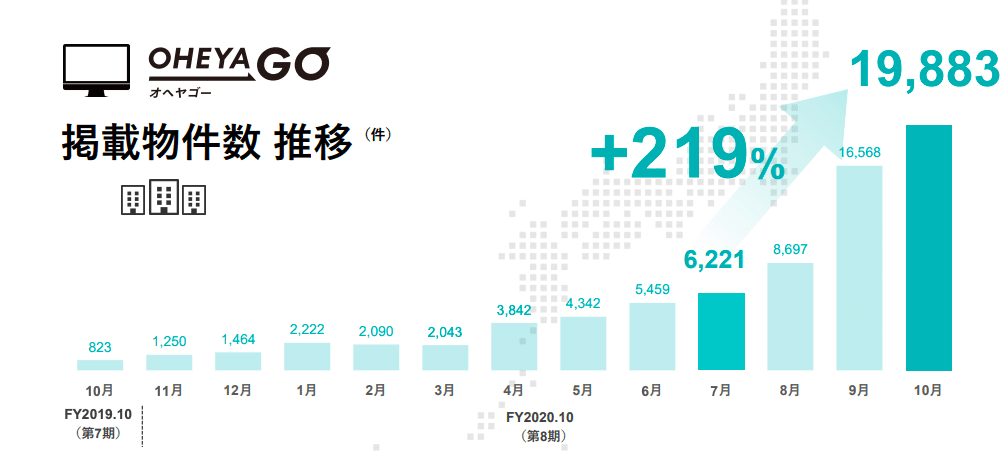

OHEYAGO のKPI推移

次に説明するのは、スマートロックなどの機能により、入居希望者本人がスマホ1つで内見、申し込みが可能な「OHEYAGO」のKPI推移です。

このサービスの提供先は不動産管理会社であり、管理会社と入居希望者の間で利用されるシステムになります。

サービス利用の流れですが、不動産管理業者が貸したい物件を「OHEYAGO」上へ登録、顧客が自分自身で当該物件の内見・申し込みをするサービスであるため、管理会社との相性が非常に良いサービスとなります。

2020年10月期は管理戸数の多い大手管理会社がサービスを導入した影響で、掲載物件数が飛躍的に増加しました。

なお、このBtoC SaaS「OHEYAGO」は、GA technologiesのサービスでは投資フェーズとされています。

一人で好きに内見できるサービスなんて信じられますか!?

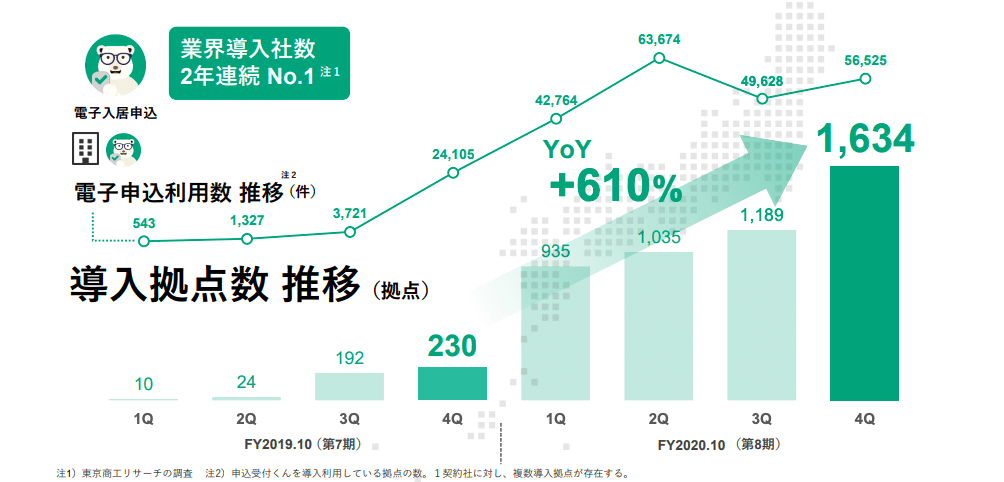

付帯サービスのKPI推移

最後に紹介するのは、「付帯サービス」のKPI推移です。

こちらは提携先のマーケティング支援と顧客の利便性向上を目指したサービスとなっており、付帯サービスを登録した顧客企業に対しては「ITANDI BB」の主要な有料オプションの一つである「電子入居申込」が無償で提供されるサービス設計となります。

そのことから、付帯サービスの申し込みが急増すると「ITANDI BB」の顧客単価は下がってしまいますが、顧客に対する価値は上がっているので「ITANDI BB」のMRRは伸びづらくなりますが、これは決して悪いことではありません。

むしろ、付帯サービスの契約数増加は電子入居申込の利用増加に大きく貢献し、2021年現在、国をあげて進められている不動産契約の電子化の波に乗ることができるといえるでしょう。

2020年の不動産系の法律改正に間違いなく業界をガラリと変えますね。

デジタル化に慣れている業者さんであれば問題ありませんが、報告義務などの要件が追加されるため、ペーパーベースの管理は抜けやミスの原因になり、法令に引っかかる可能性さえあります!

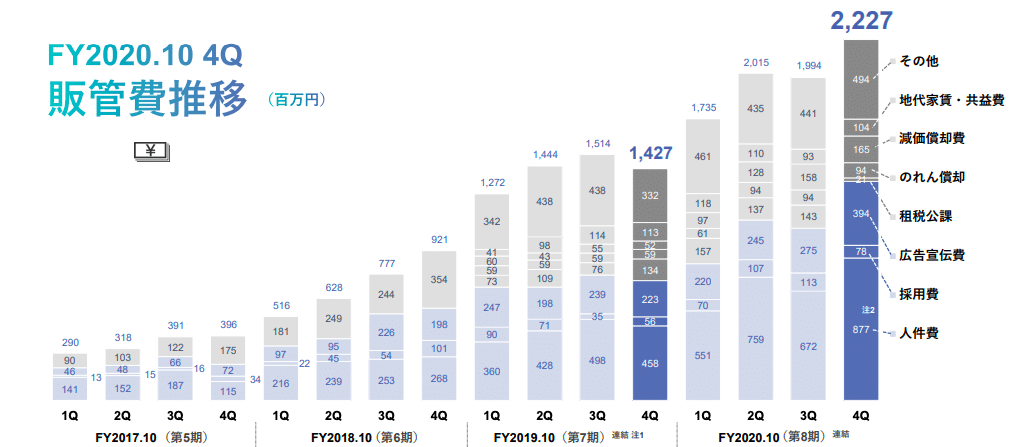

GA technologiesの販管費

販管費・広告宣伝費の推移

以下の図は、GA technologiesの販管費の推移を表した図です。

売上あたりも販管費率は第8期が12.6%、第7期は14.3%であるため、期を通じての販管費率は若干下がりました。

また、第8期の主な販管費の内訳を見ると人件費が約4割、広告宣伝費が約2割となっています。

同社は、採用活動の強化による人件費増加や売上増加に伴う広告宣伝費の増加による販管費自体は拡大したと発表しましたが、

この販管費率はSaaS企業としてはかなり低い水準であるといえます。

理由としてはいくつか考えられますが、1つは経営効率の改善に尽力している点、

もう1つは事業の大部分がレガシーな労働集約型の不動産業を継承している点が挙げられます。

自社で開発したシステムを使ってスピード上場しているので、他の不動産会社と比較しても経営効率は非常にレベルが高いと思われます。

今後の展望

GA technologiesの販管費ですが、これまでの推移を見ると基本的には売上の増加に伴い右肩上がりに推移しているため、今後も増加傾向は続くと考えられます。また、広告費などよりも人件費・採用費の増加傾向が強まるという見方ができるでしょう。

これは、メイン事業が、従来の労働集約型の不動産業を継承していることと、提供しているサービスがバーティカルSaaSであることが原因です。

GA technologiesが提供するSaaSは、バーティカルSaaSと呼ばれる特定の業界に専門特化したタイプのSaaSです。

そのことから、ユーザーの絶対数に限りがあり、会計ソフトや汎用型CRMツールのように大規模な広告展開を行っても費用対効果が合いません。業界が限られている分、的確にアプローチすることが求められるでしょう。

バーティカルSaaSとホリゾンタルSaaSの違いについて詳しく知りたい方は、こちらをクリック!

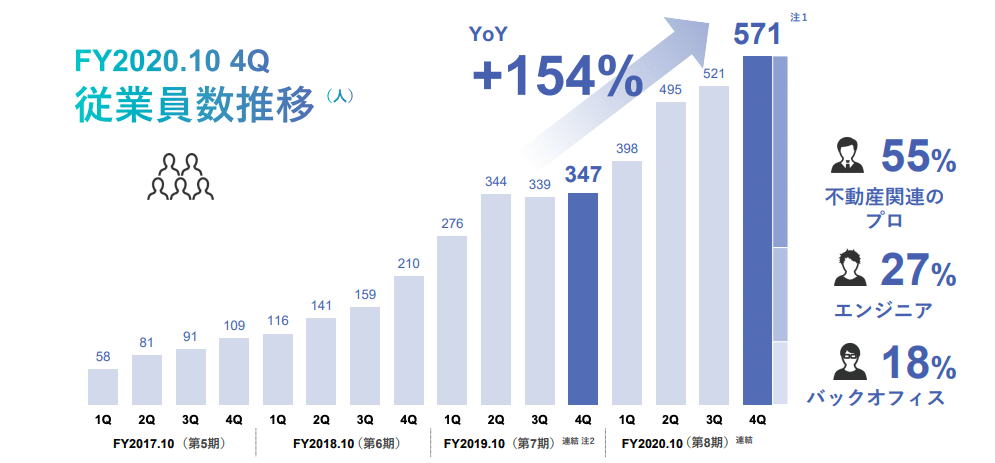

従業員数の推移

以下は、GA technologiesの従業員数の推移を表した図です。

全体の約3割をエンジニアが占めており、一般的な不動産会社の従業員構成とはかなり様相が異なることがわかります。

また、売上の推移とともに、従業員数も増加傾向であり、第5期と比べると約5倍に成長しています。

今後の展望

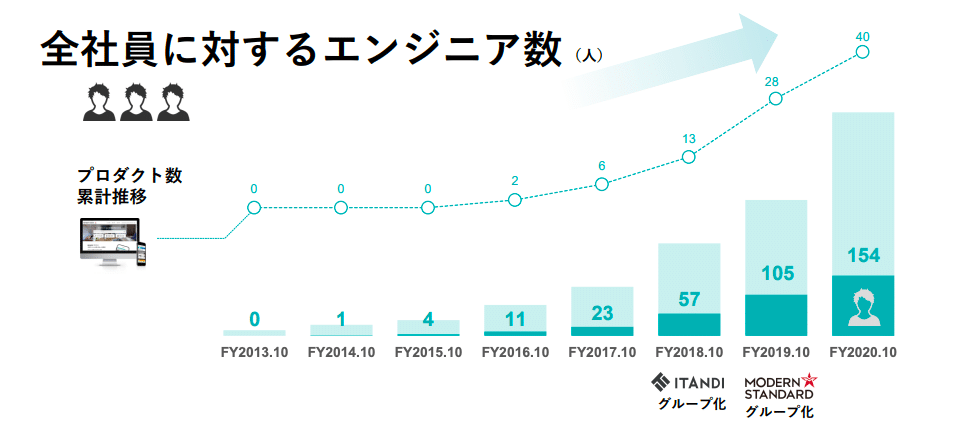

以下の図は、GA technologiesの全社員あたりのエンジニア数の推移を表した図です。

プロダクト数の推移に並行してエンジニアの数も増えてきていますが、特に顕著なのが、

現在、SaaS開発・提供を行っている「ITANDI事業」の前身であるITANDI社の吸収後にエンジニアが急増している点です。

GA technologiesは、今後DX系の事業を強化していく方針であることを発表しているため、今後もさらにエンジニア数の増加が続くと予想できるでしょう。

まとめ

GA technologiesの企業分析は以上です。

自社の業務効率化のために構築したシステムを外販しSaaS事業を行い展開する経緯を持つ企業でしたが、

とにかく成長が早い企業でしたね。

実は、GA technologiesの樋口CEOは、元々プロのサッカー選手を目指しており、24歳で夢を諦め企業人となった異色の経歴の持ち主です。本来であれば、社会人デビューも早いとは言えず、MBAなどの特権となり得る資格などを持っているわけではないので、社会人としては不利であると言わざるを得ません。

しかし、結果を見てみると誰よりも早く成長し、5年で自社を上場させるという偉業を達成しています。

これは、驚くべきことであり、また「人間の可能性」について深く考えるきっかけになりました。

皆さんも是非、樋口CEOについて調べてみてください!

FRONT LINEで記事を書きはじめてしばらく経ち、感じることがあります。

「日本って、ホリゾンタルSaaSよりバーティカルSaaS向きなのかもしれない」

日本にもSansanやfreeeなどホリゾンタル領域での著名な企業はありますが、SalesForceやSlack、HubSpotのように圧倒的なパワーを持つホリゾンタルSaaS企業って思い当たらないのです。

ここまで差がついてしますと、海外まで販路を広げて太刀打ちするのは難しいのでは?と思ってしまいます。

日本企業としてSaaSビジネスを展開する場合は、バーティカルSaaSの方が向いているのかもしれませんね!

「営業DX.jp」は、3万円ポッキリで営業DXのプロに相談できるオンラインサービスです。50問の質問に答えるだけで、営業DXのプロからのレポート/アドバイスを受けることができます。詳細はこちらへ。

2021.02.19

2021.02.19 2023.06.08

2023.06.08