HENNGE株式会社は、1996年に有限会社ホライズン・デジタル・エンタープライズとして設立しました。

現在は、企業に対してクラウド関連のシステム運用をサポートする事業を中核として運営しています。

コンテンツ目次

HENNGEの会社情報

はじめにHENNGEの会社概要を紹介します。

市場は東証マザーズで、決算月は毎年3月、2019年3月にIPOを実施しました。

HENNGEの会社概要

| 会社名 | HENNGE株式会社 |

| 設立日 | 1997年11月26日 |

| 上場日 | 2019年10月8日 |

| 市場 | マザーズ |

| 証券コード | 4475 |

| 業種 | 情報・通信業 |

| 決算期 | 9月 |

| ホームページアドレス | https://hennge.com/jp/ |

| 発行済株式総数 | 16,008,200(株) |

| 普通株式数 | 16,008,200(株) |

| 資本金 | 503(百万円) (2020/9現在) 日本基準 |

| 1単元の株式数 | 100(株) |

| 従業員数 | 181人 |

| 平均年齢 | 35.6 歳 |

| 平均年収 | 6,943(千円) |

HENNGEの業績情報

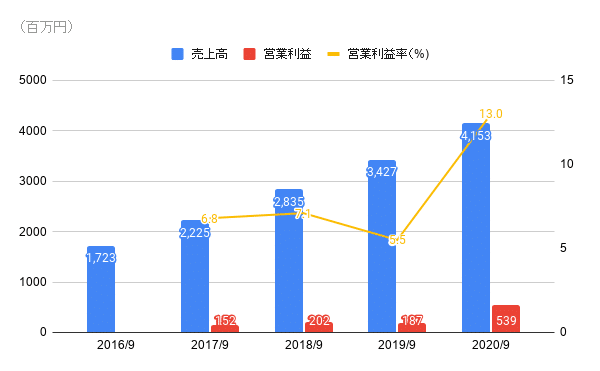

以下は、HENNGEの売上高と営業利益の推移を表したグラフです。

売上に関しては右肩上りに収益をあげており順調な推移を示しています。

また、利益に関しては売上と比較すると伸び悩んでいた傾向でしたが、

2020年9月期は営業利益が一気に増加し、過去最高の営業利益を達成しました。

SaaS関連の事業でこれだけ安定的な数値はかなり珍しい!

一体どのような秘密が隠されているのでしょうか!?検証していきましょう。

以下は、HENNGEの基本的な業績推移及び従業員数の変動を示した表です。

なお、HENNGEは、2017年6月期から連結の指標が作成されています。

| 期 (百万円) | 2016/6 | 2017/6 | 2018/6 | 2019/6 | 2020/6 |

| 売上高 | 1,723 | 2,225 | 2,835 | 3,427 | 4,153 |

| 営業利益 | – | 152 | 202 | 187 | 539 |

| 経常利益 | 82 | 155 | 219 | 178 | 535 |

| 当期純利益 | 66 | 172 | 123 | 110 | 355 |

| 従業員数 | – | 125人 | 134人 | 154人 | 181人 |

HENNGEのサービスの進化

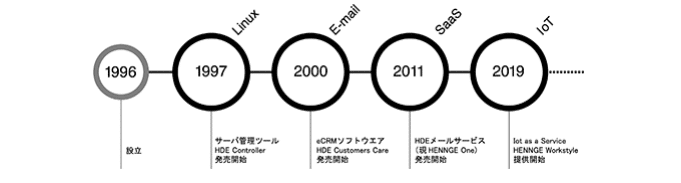

以下の年表は、HENNGEのサービスの歴史をフェーズごとに分割した表です。

創業は1996年ですが、実際に現在のサービスと直接的に関連するサービスがリリースされたのは2011年となっています。

| フェーズ1 -サービスの基本形完成まで- | |

| 2011/3 | HDEメールサービスの販売開始 |

| 2014/1 | HDEメールの名称を「HDE One」に変更 |

| フェーズ2 -各地に拠点を展開- | |

| 2015/6 | 大阪ブランチオフィス開設 |

| 2016/8 | 名古屋ブランチオフィスを開設 |

| 2016/10 | 台湾に会社設立 |

| 2018/8 | 福岡ブランチオフィスを開設 |

| フェーズ3 -上場とサービスの大幅な拡張- | |

| 2019/2 | 「HDE One」の名称を「HENNGE One」に変更 「HENNGE Workstyle」の販売開始 |

| 2019/4 | 「Chromo Education」の販売開始 |

| 2019/10 | 東証マザーズに上場 |

| 2020/7 | 「HENNGE One For Education」を販売 |

| 2020/8 | 「CHROMO(クロモ)」を販売 |

| 2020/11 | 多要素認証を実現する「HENNGE Lock」の提供開始 |

現段階では、「HENNGE One」が中核となるサービスですが、2020年以降はIoTの分野にも注力する予定です!

HENNGEの事業内容

HENNGEのサービス内容

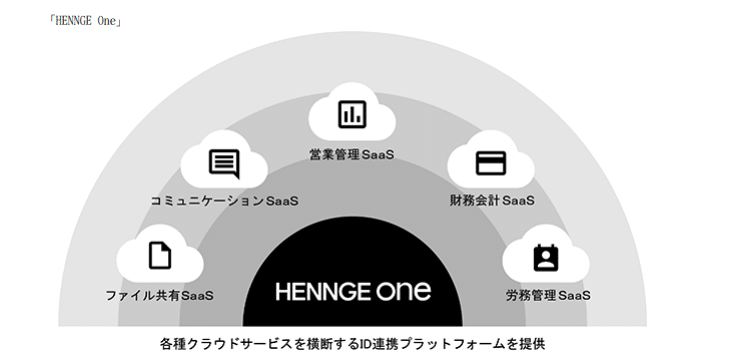

HEENGEは、「テクノロジーの解放 (Liberation of Technology)で世の中を変えていく。」をビジョンに掲げ、toB向けに業務効率化とセキュリティ対策を目的としたSaaSシステムである「HEENGE One」の提供をメインに運営する企業であり、同社の運営するサービスは、クラウド型のシングルサインオンサービス(IDaaS)とされるサービスとなります。

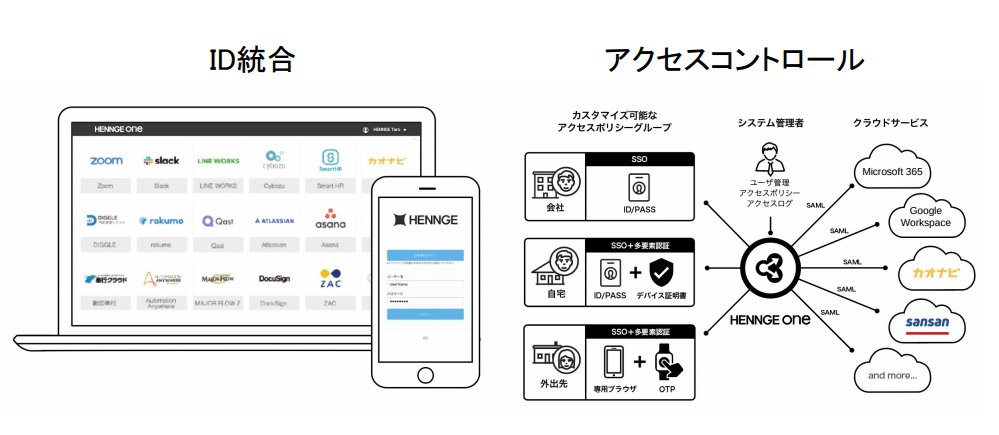

「HEENGE One」の主な役割は、各SaaSとユーザーの中間に入りIDの一元管理を可能とする「ID統合機能」と、各システムに保管されてる情報の漏洩を防いだり、ユーザーの権限を管理することでアクセスを制限する「セキュリティ機能」です。

この2つの主要な機能は、企業の業務効率化とセキュリティという一見、相反する2つの機能を一括して提供できるため、汎用性が高く非常に利便性の高いツールであるといえます。

HENNGEがこのようなサービスを展開できる背景には、1996年創業とSaaS企業の中でも非常に歴史の長い企業であることが関連していると考えられます。

インターネットが一般に普及する以前の1990年代からサーバーを管理するシステム、2000年代にはEmail関連のCRM、そして、2010年代にはSaaS領域へ既に取り組んでおり、直近は「HEENGE Workstyle」として新たにIoT分野のサービスをスタートさせました。

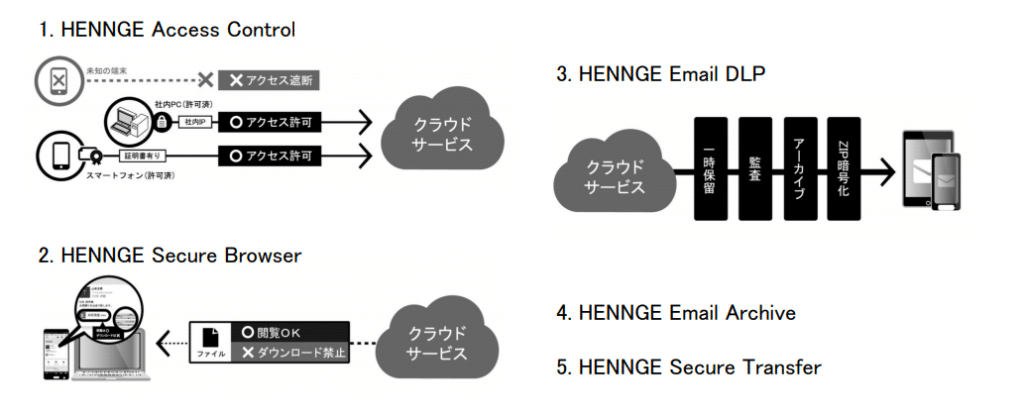

このようなノウハウの蓄積によって進化したサービスは、現在運営している事業にも脈々と継承されており、「HENNGE One」に組み込まれる「HENNGE Access Control」や「HENNGE Email DLP」を構成する要素として生かされています。

また、HENNGEでは、SaaSサービスである「HENNGE One」主要事業である一方、大量のメールを安全かつ高速に配信するためのソフトウェアパッケージがオンプレミスで提供されています。

オンプレミス事業は「プロフェショナルサービス及びその他事業」と名付けられていますが、官公庁や金融機関などには、未だにオンプレミスメインでの情報管理を行っている企業も多く、そのような企業にとってニーズの高いサービスです。

HENNGEの小椋社長っていつも和服なんですよねー!

上場時の会見の時も和服でした。実はCTOも兼任する凄腕社長なんですよ!

HENNGEのビジネスモデル

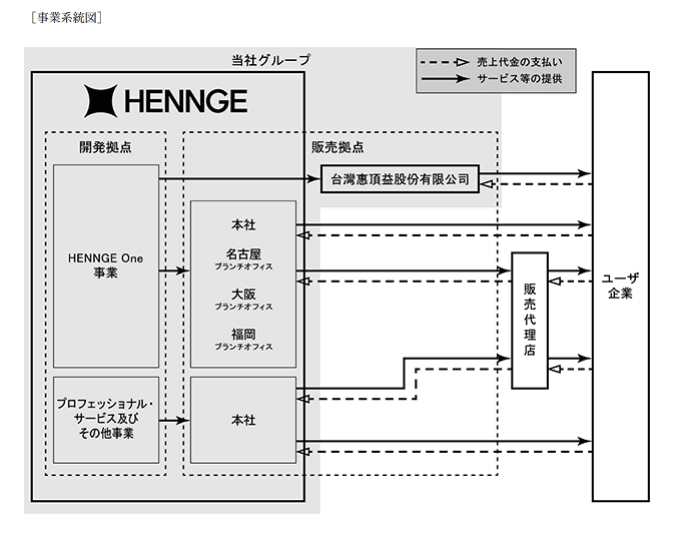

以下の図は、HENNGEのビジネスモデルを図式化した事業系統図です。

クラウドサービスである「HENNGE One」がメインサービスとあるため、各ブランチオフィスや台湾の子会社である台灣惠頂益股份有限公司は、「HEENGE ONE」の販売拠点として機能しています。

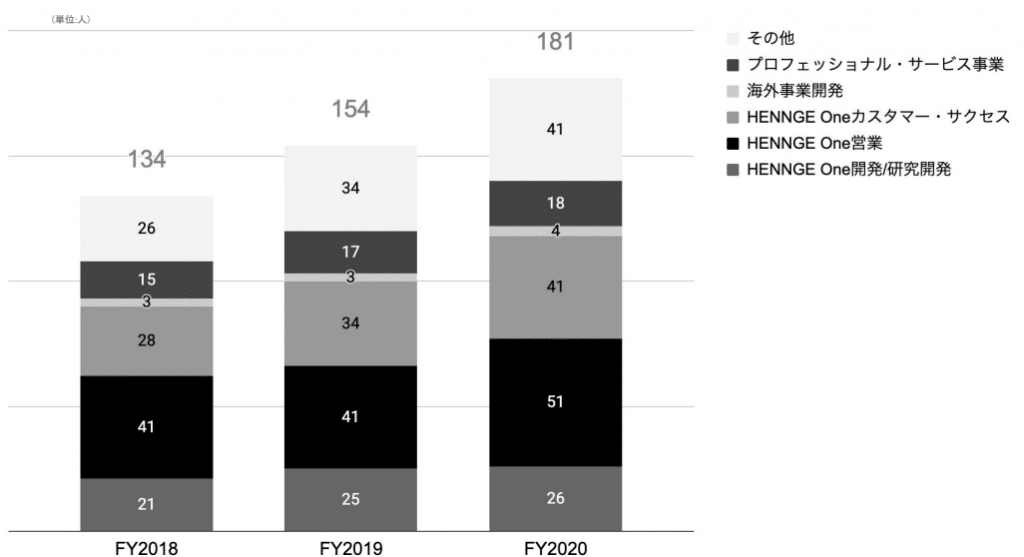

2020年期末時点での従業員数を見ると、「HENNGE One」サービスでは、研究開発部門が26人、営業部門が51人、CS部門が41人の布陣であり、相対的にCS部門へ多くの人員を割いている傾向です。

この布陣めっちゃ重要なので覚えておいてくださいね!

HENNGEのターゲット/課金モデル

ターゲット

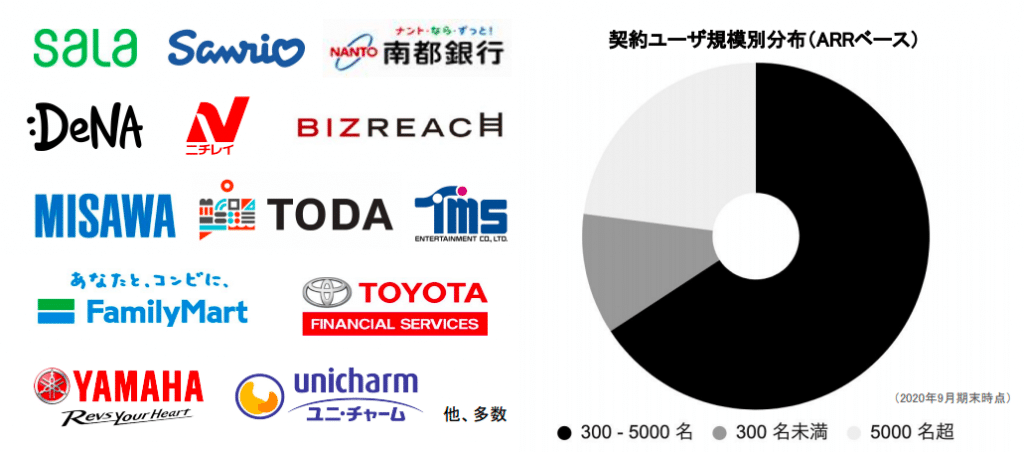

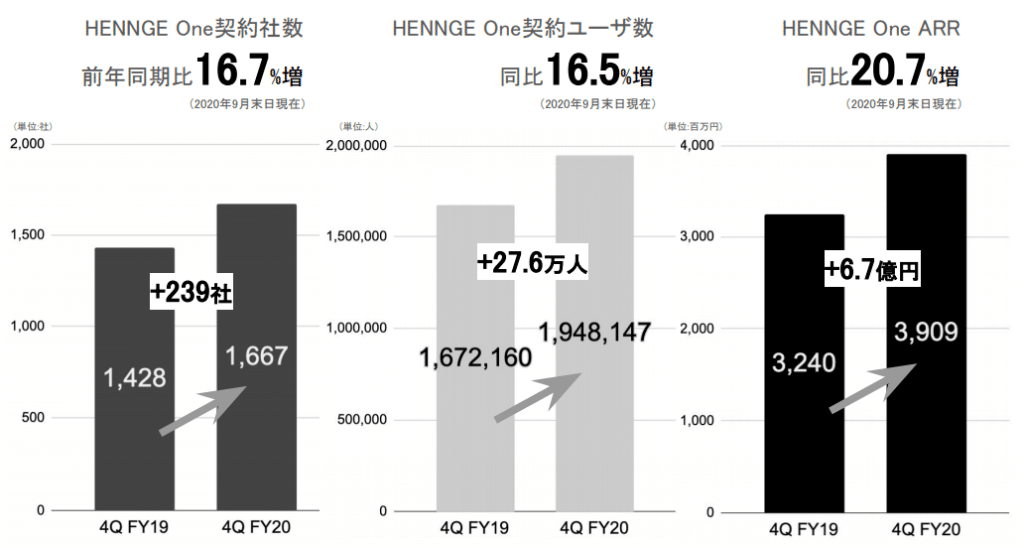

「HEENGE One」のユーザーは、2020年9月時点で、企業数にして1,667社、契約ユーザーは194.8万人となっています。

業界や規模に特段偏りは見られずかなり幅広い業種・業態で採用されていますが、300名未満の中小企業のユーザーは比較的少なく、一定以上の規模の企業がメイン顧客であることが特徴です。

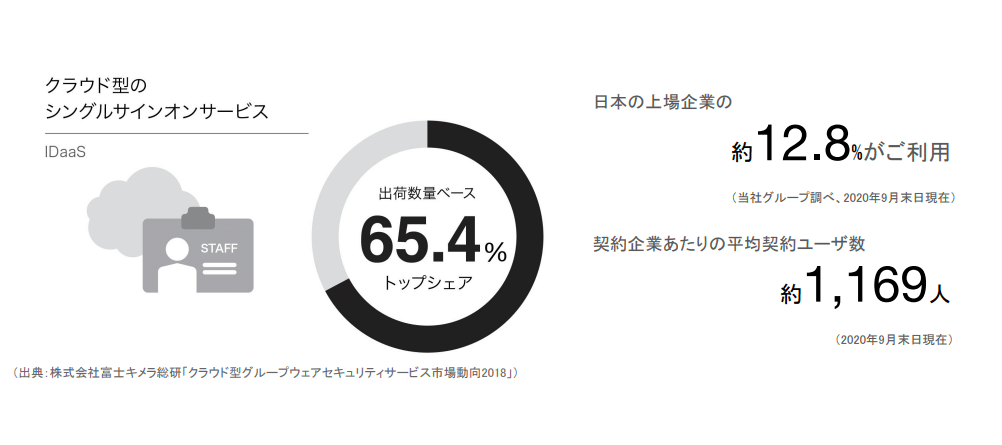

HENNGE Oneのような各システムにアクセスするIDを一元化するサービスは、シングルサインオンサービスと呼ばれますが、クラウド型のシングルサインオンサービス(IDaaS)としては、65.4%の国内トップシェアをとなります。

さらに上場企業の12%以上が「HEENGE One」を採用していることからも、比較的大きな企業との親和性が強いサービスであると言えます。

IDaaSの競合でいうと、Onelogin、Oktaなどがありますが、一定のシェアを持つ企業に限定すると純ジャパはHENNGEだけですね。悲しい。。。。。

課金モデル

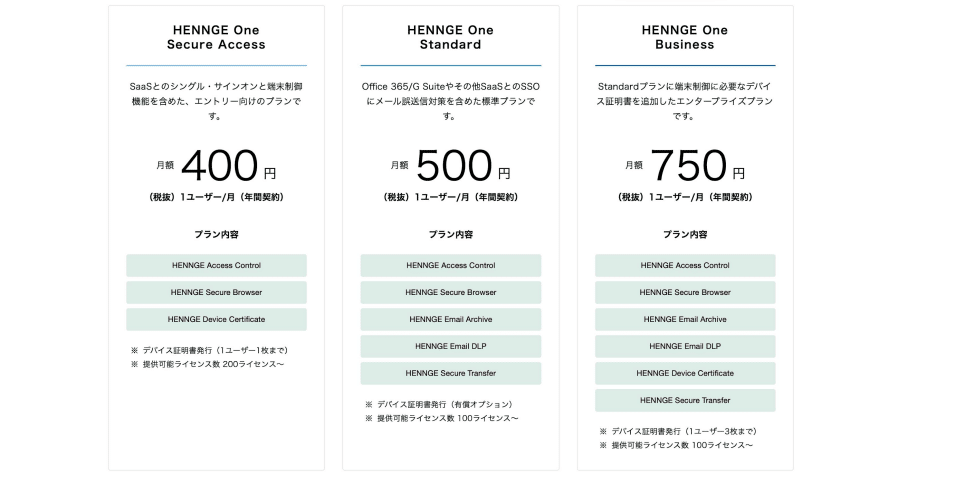

HEENGEの料金体系について説明します。

提供サービスの幅によって変わりますが、ユーザーの数に応じた料金体系となっており、1ユーザーあたりプランごとに400円から500円で提供されています。

また、ライセンスごとに最低ラインが100ライセンスや200ライセンスと設定されているため、基本的に従業員100名以下の企業は利用できません。

このことから、会社単位で見た場合の実質負担は、50,000円〜となります。

契約はユーザーごととなりますが、そもそもの契約の設計段階から、中堅以上の企業にターゲットを集中させているのではないでしょうか?

HENNGEの主要KPI

利用企業数とARRの推移

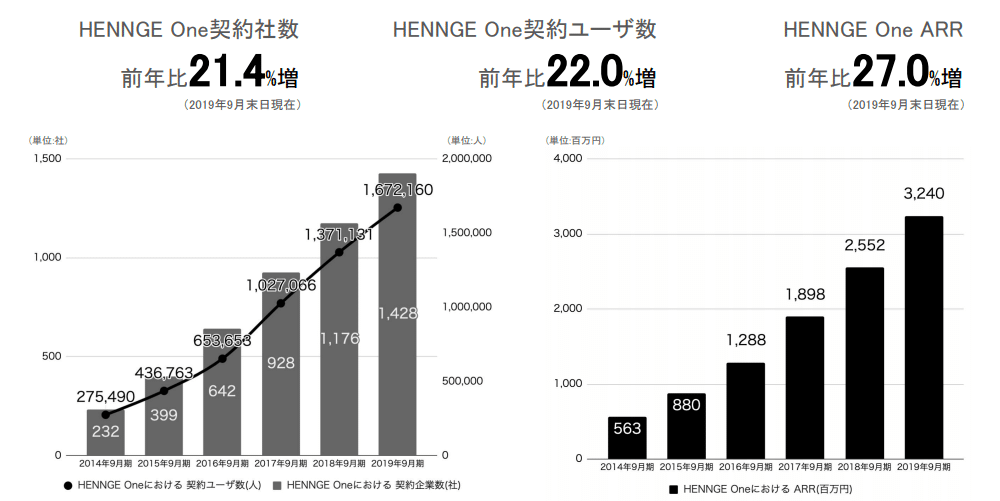

以下で、2枚の図を掲載していますが、1枚目はHENNGEの2014年9月期から19年9月期までの利用企業数、ユーザー、ARRを表した図であり、2枚目は直近2期の各KPIを表しています。

基本的には毎年同じようなペースで順調に右肩上りに数値を伸ばし続けていますが、注目すべきは契約者数とユーザー数の数値と比較してARRの伸び幅が大きいことです。

これは何を意味しているのでしょうか?

この背景にあるのは単価の向上です。HENNGEのシステムは、そもそも固定料金が決まっており、ECなどのSaaSと異なり、スポットでの収益割合が高くありません。

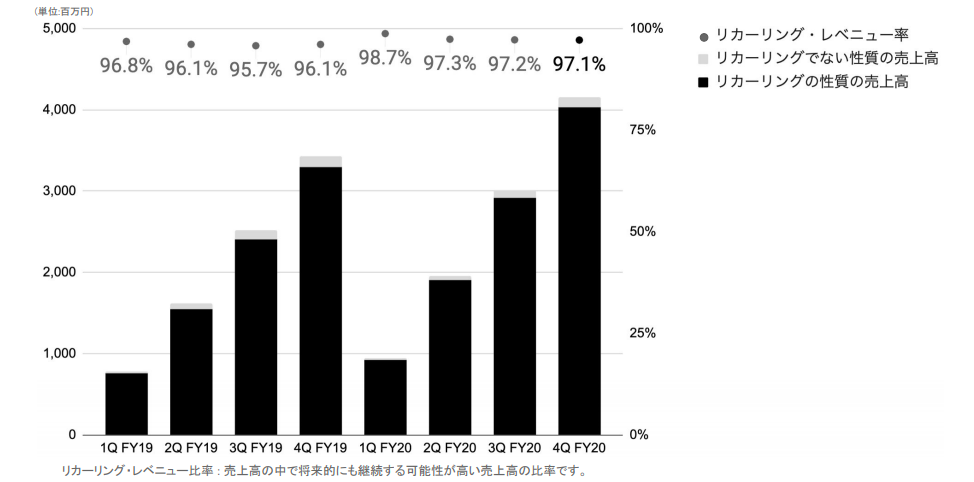

直近の数値を見ても終始95%以上の割合がストック比率と数あるSaaSの中でも極めてストック収入の割合が高いサービスであるといえます。

このことから、HENNGEのビジネスモデルで単価を上げるためには、営業力を高め、新規の顧客により高いプランを導入してもらうか、CSによる提案営業でプランをアップデートしてもらうことで単価を高くするしかありません。

これは、あくまで私の想像ですが、おそらくHENNGE は、後者のCSによる戦略に相当な注力をすることで単価アップに成功していると思います。なぜなら、HENNGEの従業員数の割合や、後述する非常に低い解約率はCSの努力あってのことだからです。

また、カスタマーサクセス部門への注力の度合いは直近3年間の従業員数の数値をからも明らかであり、2018年期末時点で20.9%であったCS部門の従業員の割合は、2020年期末には22.7%に増加しています。

HENNGEの広告宣伝費

広告宣伝費費の推移

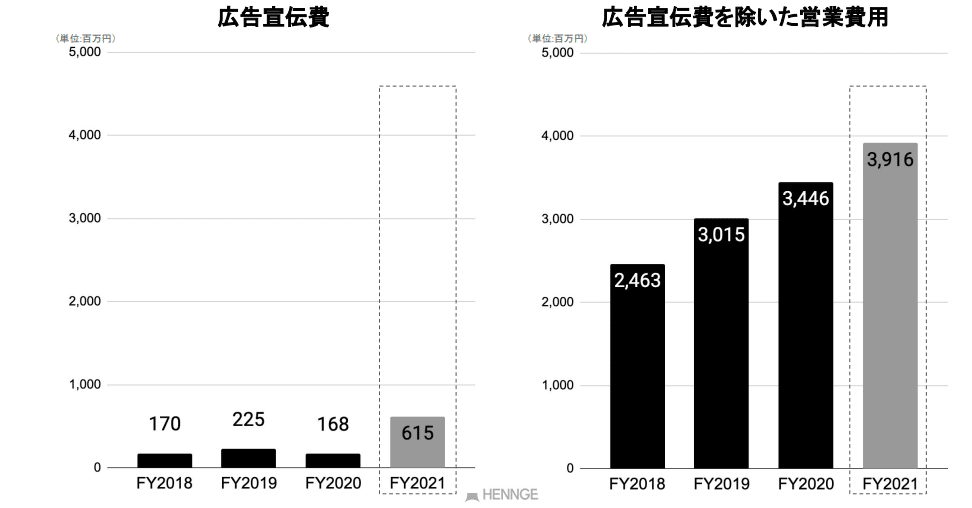

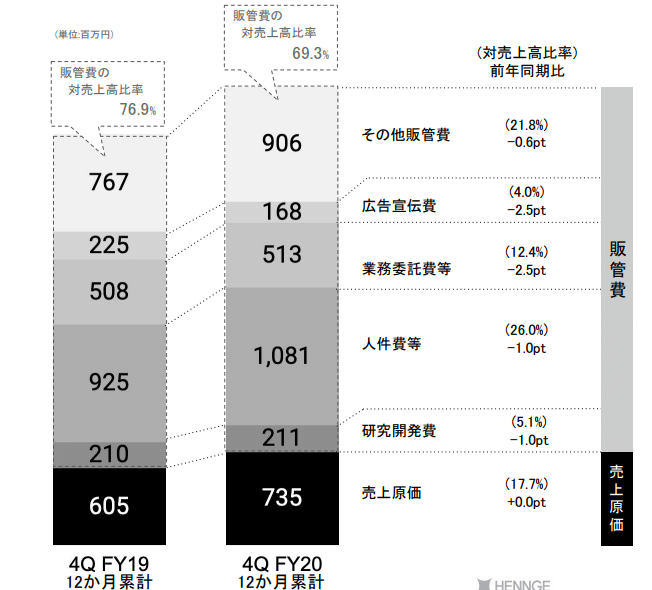

以下の図は、HENNGEの広告宣伝費と広告以外の営業費用の推移を示したものです。

2020年9月期、HENNGEの営業利益率は13.0%と10%を大幅に超えただけでなく、過去のタームと比較しても圧倒的な営業利益率を記録しました。

いくつか原因は考えられますが、一つの原因として挙げられるのは図の通り前期に比べ広告宣伝費が減少したことです。

また、広告宣伝費の対売上比率は4.0%と非常に低い割合となっており、広告宣伝費に多額の資金を投下する傾向の強いSaaS企業とは一線を画した数値であるといえます。一般的にSaaS企業は広告宣伝費多額の資金を投下する傾向が強く、成長フェーズにもよりますが、売上対比で20%を超える企業も珍しくないのです。

この広告宣伝費で、安定的にユーザー数を増加させているのは驚異的ですね!

マーケ施策が気になります!

今後への注目

2020年、HENNGEは新型コロナウイルスの影響に伴うイベントの中止などの影響で、結果として広告宣伝費が減少し、高い営業利益率を記録しましたが、2021年度は広告を前年比265.8%増6.15億円投下する見通しであるとしています。

広告予算の使い方としては、ニューノーマルに合わせた大規模なデジタルイベントとイベントに向けた広告大きく展開すると発表しており、数多くの企業や教育機関、自治体などを巻き込みニューノーマル化でのSaaSの活用について話す機会にするそうです。

このような動きからもHENNGEは、テレワークや在宅勤務などニューノーマルの世の中で自社サービスを大きくアピールする動向を見せており、広告宣伝費への資金投下の様子からも2021年はHENNGEにとって勝負の年になるでしょう!

SaaS数値について

リカーリング・レベニュー

HENNGEのSaaS数値としては、リカーリング・レベニューの比率とチャーンレートを紹介します。

まず、リカーリング・レベニューですが、常に95%以上のストック比率で計上するなど驚異的なストック比率となります。

ストック収入で収益で計上できるビジネスモデルはSaaSビジネスの代表的な特徴であり、ストックとフローのバランスはSaaSの生命線となる数値です。

取り扱うサービスやカスタマイズ需要によってストックとフローのバランスは変わりますが、多くの企業のリカーリング・レベニューの比率は6割や7割ですが、「HENNGE One」のストック比率はほぼ100%であり、カスタマイズなどによるフロー収益はほぼ発生していないことがわかります。

この数値からも、営業部門による新規顧客の獲得のシーンや、CS部門によるカスタマーサポートによる営業がHENNGEの営業効率において大変重要であるといえるでしょう。

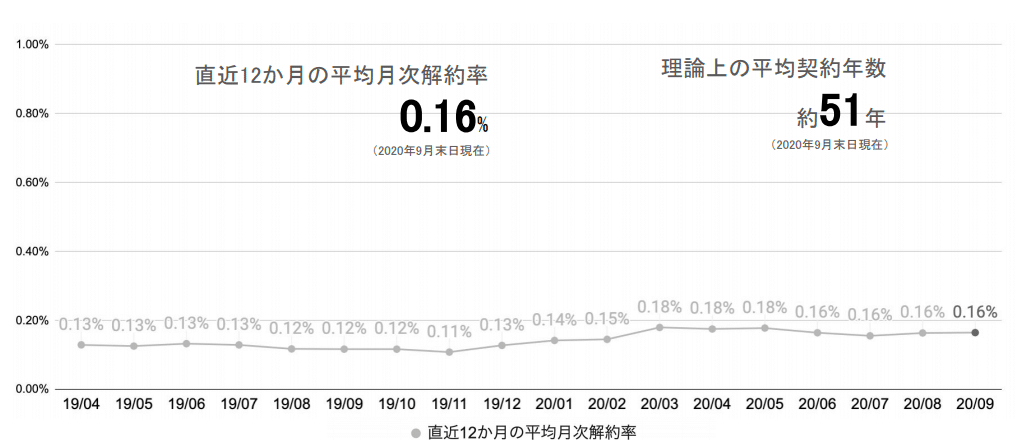

チャーンレート

最後に紹介するのはチャーンレートです。

HENNGEの平均解約率は0.16%と非常に低く、2%を超えるタームがなく驚異的に低くなっています。

要因としては、CSが充実している点と、取引先に多くが大企業であるであることが考えられます。

SaaS企業の中には、中小・零細企業を主要顧客としている企業も多いのですが、顧客の資本力があまり高くはないため、システムを導入していること自体が費用的な負担になってしまったり、倒産する会社の割合が多いためにチャーンレートが増加するリスクがあるのです。

HENNGEの場合は、CS部門を強化していることに加えて、取引先の資本力が強く倒産するリスクが低いため、チャーンレートの高さに貢献しているといえるでしょう。

例えば、EC系SaaSのWMSを提供するロジザードなどは、コロナ倒産の影響でチャーンレートが一時的にとても高くなっていました。SaaSに限らず、コロナの影響を受けた広告代理店なども多いのではないでしょうか?

まとめ

HENNGEの企業分析は以上です。

私はこれまで数々のSaaS企業の経営指標を見てきましたが、数ある企業の中でもトップクラスの安定感を誇っています。

さらに決算説明資料が素晴らしい!

日本の企業のSaaS数値などの収集する場合、実は結構苦労することが多いのですが、HENNGEに関しては必要な資料は、ほぼ全て揃っていました。

あまり注目されないかもしれませんが、決算報告書や説明資料のクオリティってめっちゃ重要だと思います。

アメリカの企業は、期末に有価証券報告書や決算短信に該当する「Annual Report」を発行するのですが、その内容は非常に充実しています。チャーンレートやリカーリング比率など日本の有価証券報告書にはまず掲載されないような指標まで掲載されているため、レポートを1本作るにしても「Annual Report」のみで相当充実したネタを集めることが可能です。

なぜ、アメリカの資料はここまで充実しているのでしょうか?

それは、投資家や株主などのステークホルダーの評価を大きくあげることができるからです。

このような情報公開の努力は、日本ではメジャーではないかもしれませんが、今後、間違いなく必要な要素だと思います。

そのような意味でも、HENNGEの資料から学ぶことは多いのではないでしょうか。

「営業DX.jp」は、3万円ポッキリで営業DXのプロに相談できるオンラインサービスです。50問の質問に答えるだけで、営業DXのプロからのレポート/アドバイスを受けることができます。詳細はこちらへ。

2021.01.31

2021.01.31 2023.06.08

2023.06.08