株式会社カオナビは、2008年に東京都で株式会社ジャパンオペレーションラボとして設立された企業です。

クラウド人材マネジメントシステム「カオナビ」の運営ををメインに展開しています。

なお、カオナビは、2013年に現在の社名へ変更し、2019年、東証マザーズへ上場しました。

コンテンツ目次

カオナビの会社情報

初めにカオナビの会社概要を紹介します。

市場は東証マザーズで、決算月は毎年3月、2019年3月にIPOを実施しました。

カオナビの会社概要

| 会社名 | 株式会社カオナビ |

| 設立日 | 2008年5月27日 |

| 上場日 | 2019年3月15日 |

| 市場 | マザーズ |

| 証券コード | 4435 |

| 業種 | 情報・通信業 |

| 決算期 | 3月 |

| ホームページアドレス | https://corp.kaonavi.jp/ |

| 発行済株式総数 | 11,336,800(株) |

| 普通株式数 | 11,336,800(株) |

| 資本金 | 1,018,000(千円) (2020/3現在) |

| 1単元の株式数 | 100(株) |

| 従業員数 | 154 人 |

| 平均年齢 | 33.1 歳 |

| 平均年収 | 5,860(千円) |

| 従業員数 | 154人 (2020/3現在) |

カオナビの業績情報

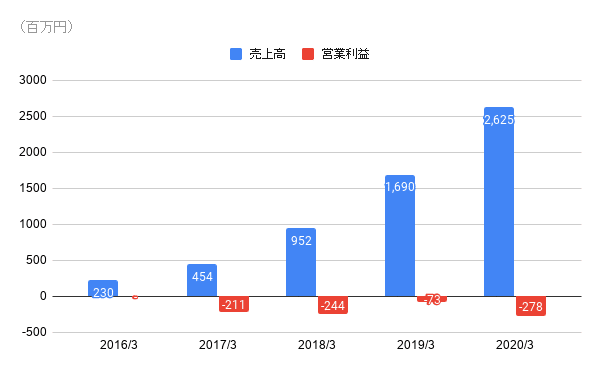

以下は、カオナビの売上高と営業利益の推移を表したグラフです。

売上は右肩上りに上昇していますが、営業利益は赤字が続き、2020年3月の決算期時点でも営業赤字の状態です。

SaaS企業は赤字上場の定番ともいえる業種ですが、上場した期やその次の期には黒字化している場合が多い傾向です。

逆に考えると、市場や投資家からの期待が相当大きくなければこの業績での上場は難しいと思われます。

ちなみに、米国の投資家はベンチャー投資に対して「40%ルール」と呼ばれる判断基準を持っているとされています。

このルールは、売上高成長率(前年同期比)と営業利益率の合計が40%以上であれば「赤字上場でも問題ない」とされている1つの基準です。

カオナビを例に見ていきましょう。

2018年3月期=売上高成長率(+109.7%)+営業利益率(△25.6%)=84.1

2019年3月期=売上高成長率(+77.5%)+営業利益率(△4.3%)=73.2

2020年3月期=売上高成長率(+55.3%)+営業利益率(△10.6%)=44.4

このように上場直前直後の数値を「40%ルール」に照らし合わせて見ると、カオナビは「投資的確である」という判断ができそうです。

以下は、カオナビの基本的な業績推移及び従業員数の変動を示した表です。

売上、従業員数ともに4期で10倍以上に増加しており、急速に成長している会社であることがわかります。

| 期 (百万円) | 2016/6 | 2017/6 | 2018/6 | 2019/6 | 2020/6 |

| 売上高 | 238 | 454 | 952 | 1,690 | 2,625 |

| 営業利益 | – | △211 | △244 | △73 | △278 |

| 経常利益 | △56 | △213 | △250 | 92 | △280 |

| 当期純利益 | △38 | △207 | △283 | △96 | △357 |

| 従業員数 | 12人 | 34人 | 81人 | 111人 | 154人 |

カオナビのサービスの進化

以下の年表は、カオナビのサービスの歴史をフェーズごとに分割した表です。

2017年頃からリクルート社の「SPI3」をはじめとした外部システムとの連携は進めていましたが、2019年のIPO以降スタートアップの支援や協業など自社のプラットフォームの強みを一層前面に出した仕組みの構築を強化しています。

| フェーズ1 -サービスの基本形完成まで- | |

| 2012/7 | クラウド人材マネジメントシステム「カオナビ」提供開始 |

| 2014/4 | 「カオナビ」に人事評価ワークフロー追加 |

| フェーズ2 -外部連携と機能拡張- | |

| 2017/8 | 「カオナビ」APIの提供を開始 |

| 2017/9 | 「カオナビ」と適性検査「SPI3」とのサービス連携をスタート |

| 2017/11 | 「カオナビ」にテンプレート機能を追加 |

| 2018/4 | 「カオナビ」のスマートフォンアプリ(iOS/Android)をリリース |

| フェーズ3 -上場と最新テクノロジーの導入- | |

| 2019/3 | 東京証券取引所マザーズ上場 |

| 2019/6 | スタートアップ企業への支援「カオナビ NEXT FUND」を開始 |

| 2019/6 | 様々な企業やサービスとの連携・協業を深化「コネクテッドパートナープログラム」を開始 |

| 2019/10 | 離職予兆や組織課題の早期発見をサポートする「パルスサーベイ」をリリース |

| 2020/3 | 蓄積された人事データを可視化する「ダッシュボート」をリリース |

API連携やIPO後の外部企業との連携も素晴らしいですが、勤務時間や給与などと異なり、数字として見えない離職予兆や組織課題の早期発見に利用される「パルスサーベイ」など非常に興味深いですね!

カオナビの事業内容

カオナビのサービス内容

カオナビは、「シンプルな仕組みで世の中をちょっと前へ。」というミッションを掲げ、企業の人材情報をクラウド上で一元管理するシステムである「カオナビ」の提供を主要な事業として展開する企業です。

このサービスは、近年、企業にとって深刻な課題となっている労働人口の減少、働き方の多様化、産業構造のシフトなど「人材」に関する様々な課題解決を目的とした仕組みで構築されています。

人事部門で利用されるのSaaSサービスの多くは、雇用契約・給与計算・勤怠記録など労務管理領域で利用されることが一般的ですが、カオナビのサービス領域は、人事評価・人材採用・人材育成など人事管理領域である点が特徴であり、社員の顔や名前、経験、評価、スキルなどの人材情報を一元管理して可視化することで、最適な人材配置や抜擢に生かすためのシステムです。

「カオナビ」は、企業の経営陣や管理職が抱える「社員の顔と名前が一致しない」というシンプルな課題を解決するために生まれたサービスであり、「社員のスキルや特性が見えないため最適な人材配置が困難」「社員が急増して顔と名前が一致しない」「人材データを有効活用できない」などの課題解決を目指したシステムとして構築されています。

顔写真が並ぶシンプルなインターフェースがUX面における特徴であり、ドラッグ&ドロップなど簡単な操作で自由自在にカスタマイズできるため、工数と費用をかけずに顧客自身で簡単に操作が可能である点が特徴です。

また、スマートフォンにも対応しており、店舗などPCのない環境でも簡単に操作することができます。

なお、『カオナビ』の導入企業数は2020年3月時点で1,789社となっており、国内クラウド人材マネジメントシステム市場においてトップシェアとなります。

カオナビの他にも、SansanやスマートHRなどに代表されるような「HR Tech」の市場規模は、2019年度で349.0億円、2020年度には1,700億円まで成長するとされる非常に大きな期待が見込まれる市場です。

「会計」や「人事」、「労務」などかつてはどちらかといえば地味な部門でしたが、SaaSの登場によってスポットライトが当たったバックオフィス業務は多いのではないでしょうか!?

カオナビは、2019年の上場後、システムの拡張だけでなく、外部との連携を積極的に進めており、様々な企業やサービスとの連携・協業を進めています。

特に2019年6月に開始された「カオナビ コネクテッドパートナープログラム」は、マーケティング、セールス、コンサルティングの部門で外部企業との協業・連携を図ったものであり、サービスの普及や顧客単価の向上などに対する大きな貢献を見込むことができると考えられます。

カオナビのビジネスモデル

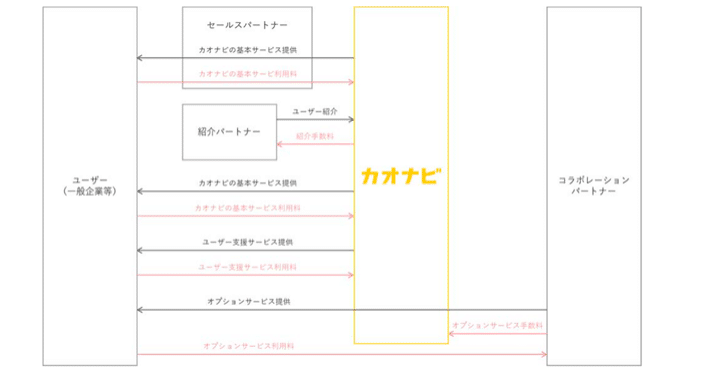

以下の図は、カオナビのビジネスモデルを図式化した事業系統図です。

事業系統図を見る限り、システム構築を外注しているわけではないため、開発やカスタマイズは全て内省化されているようです。

また、システムの販売に関しては、販売代理店としてのセールスパートナーのほかに紹介パートナーが存在する点が興味深い点です。

近年、特にスタートアップ企業では、人材採用面において「リファラル」、つまり知人・友人・同僚などの紹介による採用が注目されています。

カオナビは、自社のセールスラインに「リファラル」と類似するような「紹介パートナー」をセールスの仕組みの一部として運用していますが、このような紹介による販売は、単に広告コストの削減に繋がるだけでなく、コンバージョン率やLTV(顧客生涯価値)の増加に繋がるとされる手法です。

SaaSビジネスを運営する企業の多くは、販売代理店(セールスパートナー)にCS・カスタマイズなども委託するケースが多い一方、カオナビは基本サービス以外のサービス提供は全て自社で運用している点も特徴です。

このような取り組みは、サービス品質の向上や維持に有効であり、ユーザーの解約率低下にも繋がる施策であるといえます。

システム面から考えると「カオナビ」のシステムは、一部の機能を除き、比較的シンプルな設計で構築されていると考えられます。

もしかすると、ユーザーはサービスの設計難易度の高さではなく、信頼性の高さやサポートの手厚さに価値を感じているのかもしれません。

カオナビのターゲット/課金モデル

ターゲット

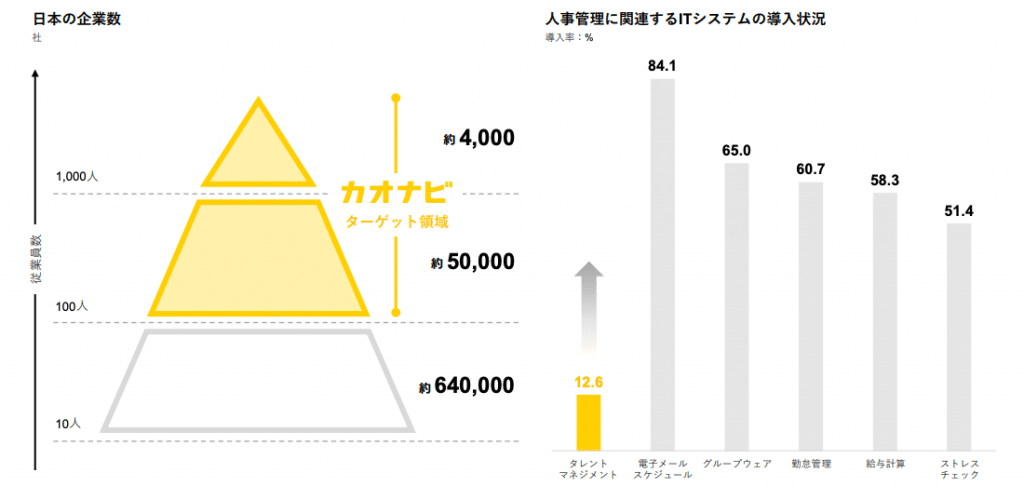

以下は、カオナビのターゲット領域をグラフ化した図です。

カオナビのサービス領域である人材マネジメント(タレントマネジメント)は100名以上の一定以上の規模の企業がユーザーとしての主な対象であり、該当する企業は全国で5万社以上であると推定されています。

また、業務効率化や労務管理など人事管理の分野では、多くの企業で既にシステムが導入されていますが、「タレントマネマネジメント」領域のサービスを導入する企業はいまだに1割弱です。

このことから、タレントマネジメント領域は、まだまだ開拓の余地が大きく、今後の拡大が見込まれる分野であるといえます。

以下は、「カオナビ」を導入している主な企業です。

企業ごとに導入目的は異なりますが、業種・業界を問わず幅広く導入されています。

カオナビが提供するような新しい種類のサービスは、レガシーな企業には導入されずらいイメージをどうしても持ってしまいがちです。

しかし、飲食、製造、新聞などを本業として運営する伝統的な企業にも受け入れられており、このようなデータからは、近年の人材採用・人材育成などに関する危機感は企業の規模を問わず課題として顕在化しているといえます。

ネットプロテクションズやサイバーエージェントなどが「カオナビ」を導入しているのは想像がつきますが、松屋や貝印、産経新聞が「カオナビ」を導入しているとは全く想像していなかったのでとても驚きました。

課金モデル

「カオナビ」の料金体系について説明します。

社員数やプランに応じて料金体系が異なりますが、2017年の発表では、最も安価なプランが社員数100人以下の企業で月額3万9800円、50名以下の社員数の企業では月額2万9800円のプランが用意されています。

どこまで機能を拡張させるかによって大きく料金が変わるため、初期費用や月額プランの料金詳細については、直接問い合わせる必要があります。

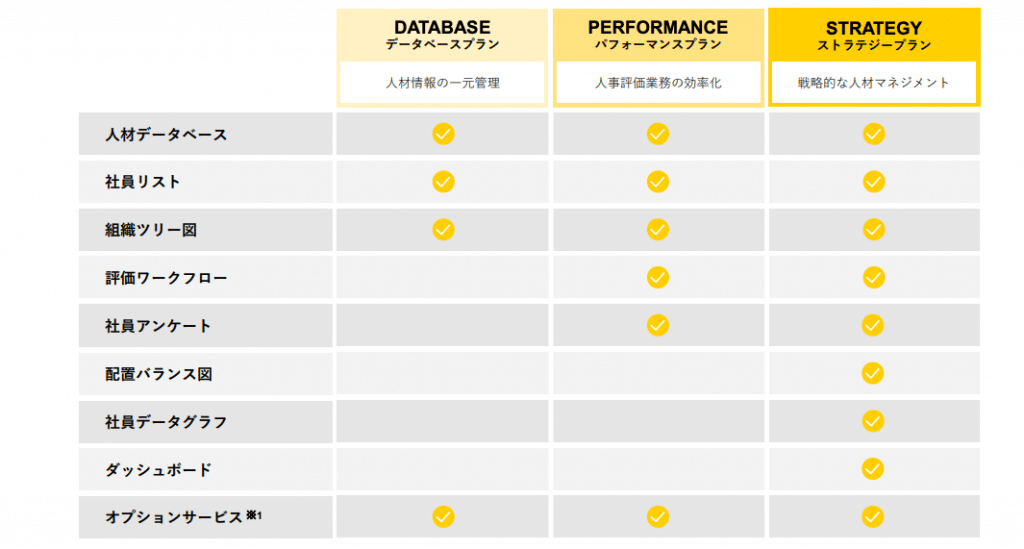

以下は、カオナビの主要なプランとプラン別の機能を表で表した図です。

企業の規模にもよりますが、SaaSの月額料金として見た場合、「カオナビ」は安価な部類であるといえます。

ただ、「カオナビ」はECにおけるWMSや会計ソフト、CRMとは異なり、システムが無ければ明日からの業務が一切できなくなるという部類のサービスではありません。

SaaSの単価を見る場合、「そのシステムがなければどれだけ業務に支障が出るのか?」という着眼点は非常に重要だと思います。

カオナビの主要KPI

利用企業数とARPUの推移

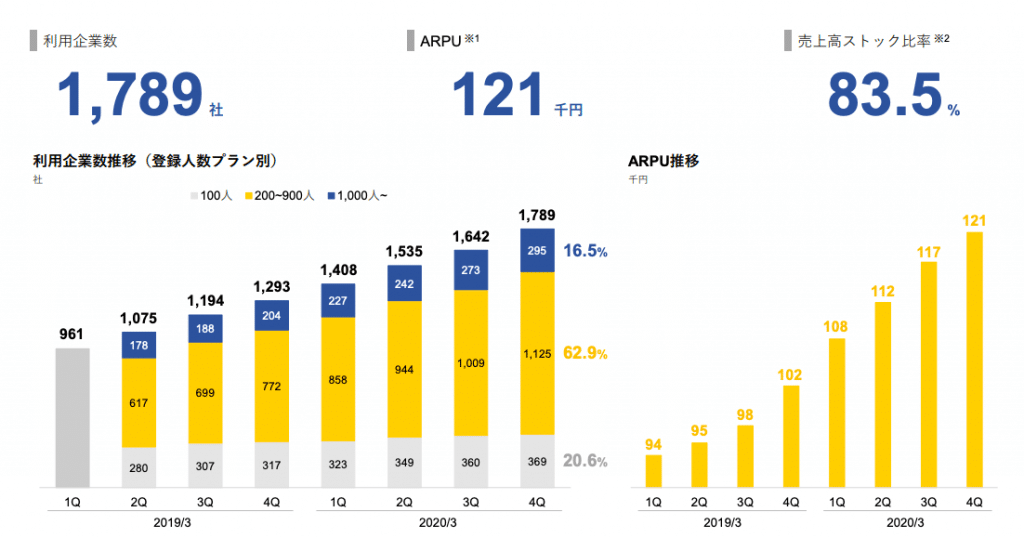

以下の図は、「カオナビ」の利用企業の推移とその内訳、また、ARPUの推移を表したグラフです。

ARPUとは、Average Revenue Per Userの略であり、サービスを利用している企業1社あたりの月額利用料金の平均値を示した値です。

「カオナビ」の料金体型は導入顧客企業の従業員数に依存する傾向があるため、従業員数が多い企業がサービスを利用することで、顧客単価が上昇し、ARPUが増加する傾向があるといえます。

「カオナビ」のARPUは、右肩上りに上昇を続け、2020年3月期4Qでは、12万円を超えました。

要因として考えられるのが、200人〜900人の中規模の企業の導入比率が増えたことです。

ARPUをあげるためには200人以上の従業員数の企業から受注を獲得する必要があります。

しかし、青い部分で示されている1,000人以上の利用企業は、2019年3月期2Qと比較してもその割合はほとんど変化していません。

一方、黄色で示されている200人〜900人までの企業の導入割合は、2019年3月期2Qが57.4%であるのに対し、2020年3月期4Qは、62.9%と5.5%上昇しています。

このことから、「カオナビ」のARPUが上昇し、経営効率が改善された理由の一つは中規模企業との契約比率が上がったことであるといえそうです。

カオナビの売上高ストック比率の推移

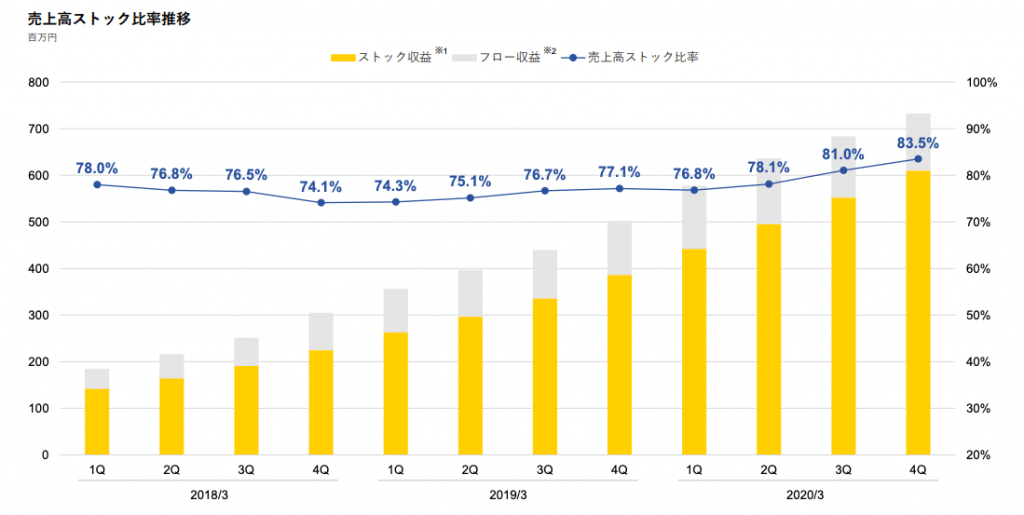

続いて解説するカオナビの主要な指標は売上高ストック比率です。

SaaS企業の売上構成を分析する際、ストック収益とフロー収益の割合は最も注目すべき指標であるとされています。

基本的に、ストック収益は月額固定で計上される費用であり、フロー収益は導入費用やカスタマイズ費用などスポットで発生する収益です。

一口にSaaSといっても、EC系のSaaSのように消耗品などの売上をフロー計上する場合は、ストック比率がその分下がる場合もありますし、新規顧客の獲得が芳しくない場合、ストック比率が高くなる場合もあるので一概にはいえませんが、基本的にはストック比率が高い方が安定的な経営をしているとみなされます。

カオナビの場合、新規での顧客獲得数を右肩上りに増加させ続けていますが、2020年3月期3Q以降は80%以上のストック収益をキープしています。

この背景としては、200人以上の従業員を有する月額単価が高い企業の契約が増加したことや、より単価の高いプランを顧客が選択できるようにシステムそのものの品質向上や営業力の強化に取り組んでいることなどが要因として考えられますが、カオナビがSaaS企業としての経営効率の改善や経営基盤の安定化に向かっていることは間違いなさそうです。

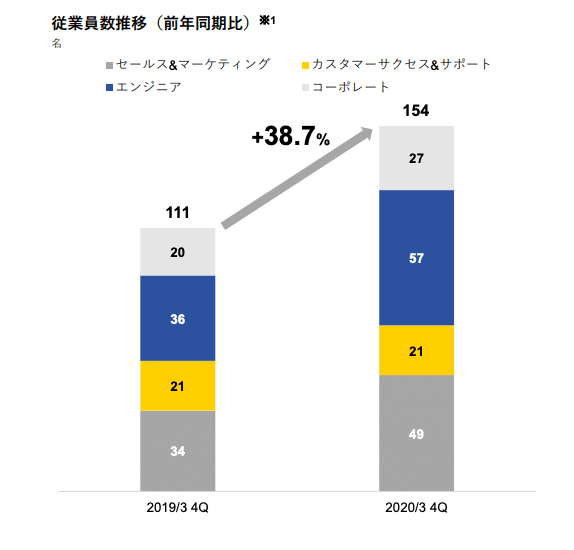

従業員数との関連性

以下のグラフは、2020年3月期4Q時点での従業員数と部門別の割合をグラフで表した図です。

全体としては+38.7%となっていおり、際立って伸びているのがセールス・マーケティング部門とエンジニア部門です。

逆にカスタマーサクセス&サポートに人数の変動はありません。

このことからカオナビのこの先の課題は、新規顧客の獲得と機能拡張であることが見えてきます。

エンジニア部門は前年比+58.3%、セールス&マーケティング部門は+44.1%の増加でした。

これは、今後の連携強化や機能拡張にはめちゃくちゃ期待できそうです!

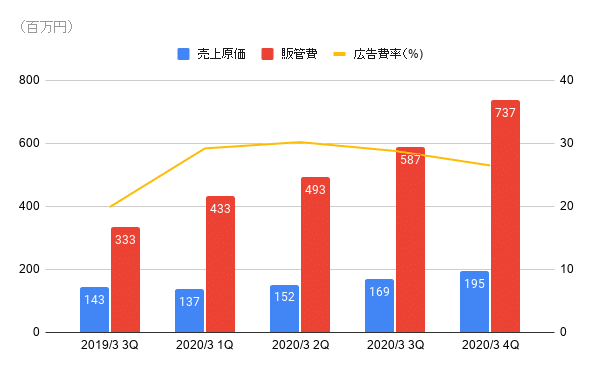

カオナビの広告宣伝費

広告宣伝費費の推移

以下の図は、カオナビのコストを分析した表です。

原価の部分がほぼ横ばいである一方、販管費は右肩上りに増加しています。

また、広告費の割合はおおよそ25%〜30%の割合で推移している点が特徴です。

カオナビの販管費は基本的に広告費の推移に連動し増減する傾向がありますが、2020年3月期4Qは広告比率が下がったにも関わらず、販管費は大きく増加しています。

そのタームの内訳を見るとそれまで2%程度であった採用費を10%以上まで拡充していました。

このように採用を強化した背景には、「新規顧客獲得」を狙った営業部門の強化、「機能拡張」を視野に入れたエンジニア採用の強化が挙げられると考えられます。

サービスが拡大しているにも関わらず、売上原価がここまで変動しないケースはかなり珍しいですね。

採用をはじめとした人材関連の投資を拡大させていることは、これから成長が拡大する企業の兆候ですので、これからの成長がかなり期待できるサインです!

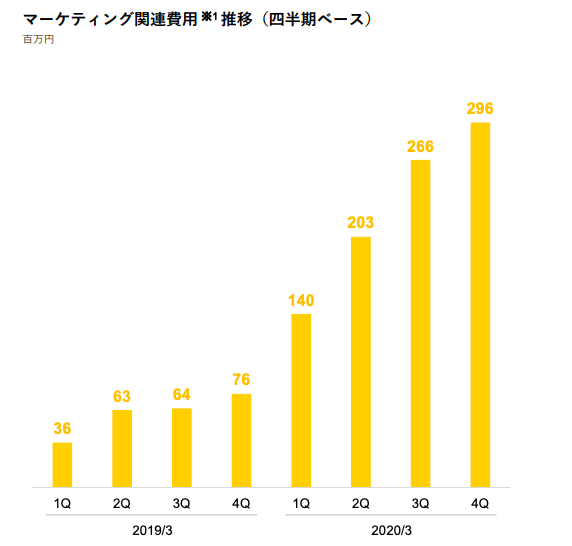

飛躍したポイント

マーケティング関連費用の推移を見ながらカオナビの飛躍したポイントについて解説します。

「マーケティング費用=投資面」という見方をすると、ターニングポイントは明らかにIPOであるといえます。

カオナビは2019年3月に上場していますが、上場後のマーケティング関連費用が急拡大しています。

また、年表を再度見てみるとわかる通り、上場後のカオナビの動きは単にシステムの機能拡大だけではなく、協業やスタートアップ支援などにも注力されている点が印象的です。

企業は、IPOによって株式を公開することで、資金調達の額や企業としての知名度をあげる幅を大幅にあげることができます。

また、株式の追加発行により、多額の資金を調達できるため、調達した資金を投資領域へ投下することが可能です。

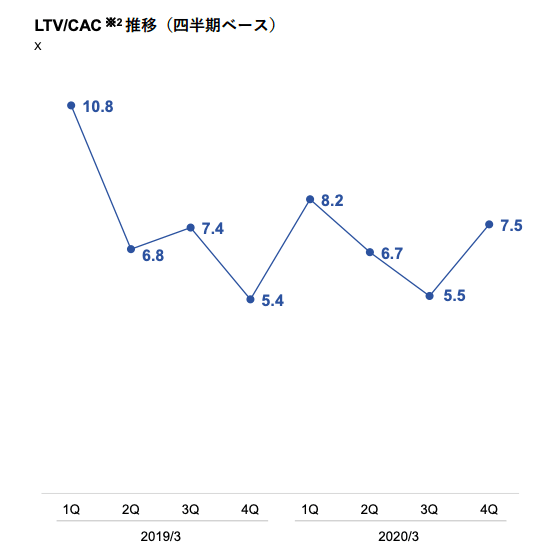

SaaS数値について

CAC/LTV

ここでは、SaaSを分析するにあたって非常に重要な指標であるCACとLTVの数値を表した指標を見ていきます。

LTVとは顧客生涯価値を表した指標であり、(ARPU÷MRR解約率の直近3ヶ月平均)× 売上総利益率で示される値です。

またCACとは、1顧客あたりの獲得に要した営業・マーケティングのトータルコストであり、販売・マーケティング費用÷ 新規獲得顧客数で求められる値となります。

そして、LTVをCACで割ることにより求められる値は、「1顧客を獲得するにあたり投下したコストをどのぐらいの期間で回収できるか?」という指標です。

LTV/CACは、短ければ短いほどコスト回収が早いのですが、6ヶ月から12ヶ月が健全であるなどとされるケースが多い指標となります。

先ほど販管費やセールス・マーケティング費用についての話題を出しましたが、現状をみる限り、カオナビのLTV/CACは概ね8ヶ月以下で推移しており、顧客獲得コストの回収に関しては優良な数値であるといえそうです。

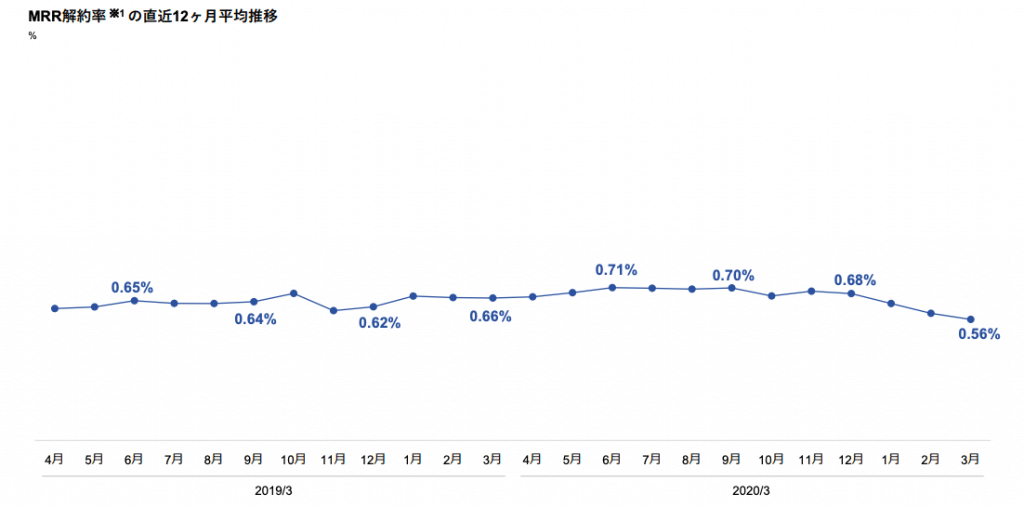

チャーンレート

最後に解説するのはチャーンレート(解約率)についてです。

チャーンレートはSaaSビジネスと経営効率について考えるうえで非常に重要な指標です。

なぜなら、「5の法則」というワードが示す通り、新規顧客獲得コストは既存顧客を維持するコストの5倍のコストを要するからです。

新規顧客の獲得はもちろん重要ですが、効率的な経営・収益化を考えると、一度契約した顧客の満足度を高め、いかに解約率を下げるかが非常に重要であり、この部分をいかに低く抑えるかがカスタマーサポート部門の腕の見せ所であるといえます。

カオナビのチャーンレートを表した図です。

1%を常に切っており、他のSaaSサービスと比較しても非常に優秀な数値であるといえます。

カオナビは直近の数値をみると、契約数が増加してもカスタマーサポート部門の増員をほぼ行っていないにも関わらず、低いチャーンレートをキープしています。

このことから、カオナビのカスタマーサポートチームは、少人数ながら精鋭部隊であり、非常に質の高いチームであると推測することが可能です。

まとめ

「カオナビ」の企業分析は以上です。

今回解説したカオナビの事業内容や経営指標からは、「新しい投資基準とはなにか?」ということを学ぶことができます。

「SaaS系」や「製薬系」の企業は、赤字上場がよくあるタイプの企業ですが、上場した期やその次の期には黒字化している場合が多いですし、収支の黒字化は上場審査の際には間違いなく審査対象となる指標です。

カオナビは、「成長性に大きな期待がかかっているため、業績がマイナスでも上場できた」という意見は間違ってはいないと思います。

しかし、果たしてそれだけでしょうか?

私は、日本の投資家や市場関係者にも「40%ルール」のようなアメリカ式の考え方が浸透してきたことも原因の1つではないかと考えています。

また、このような「業績が赤字であっても投資対象になりうる」という考え方は市場でもメジャーな考えになりつつあるのではないでしょうか?

実際に、アメリカは「株式市場」というフィールドにおいて日本よりはるかに先行していますが、アマゾンキラーと呼ばれるSaaS企業「Shopify」は上場からしばらく経った現在も、未だに赤字の状態となっています。

このように、SaaS企業の業績分析から、私たちは「新しい投資の常識」を学ぶことができるのです。

「営業DX.jp」は、3万円ポッキリで営業DXのプロに相談できるオンラインサービスです。50問の質問に答えるだけで、営業DXのプロからのレポート/アドバイスを受けることができます。詳細はこちらへ。

2021.01.19

2021.01.19 2023.06.08

2023.06.08